パンダといいます。コロナ禍で自宅待機中に奥さんがYoutubeでライオンが喋っているお金の大学という動画を見たのがキッカケで投資を再開しました。投資はかなり昔からやっていたのですが、コツコツと稼いでは「どっかーん」と損をしたりの繰り返しでした。「株は怖い、投資は怖い、FXはもっと怖い」で僕には投資の才能は無いと悟り、それからは無理して購入したマンションの住宅ローンを二つ仕事をして返済する日々でした。

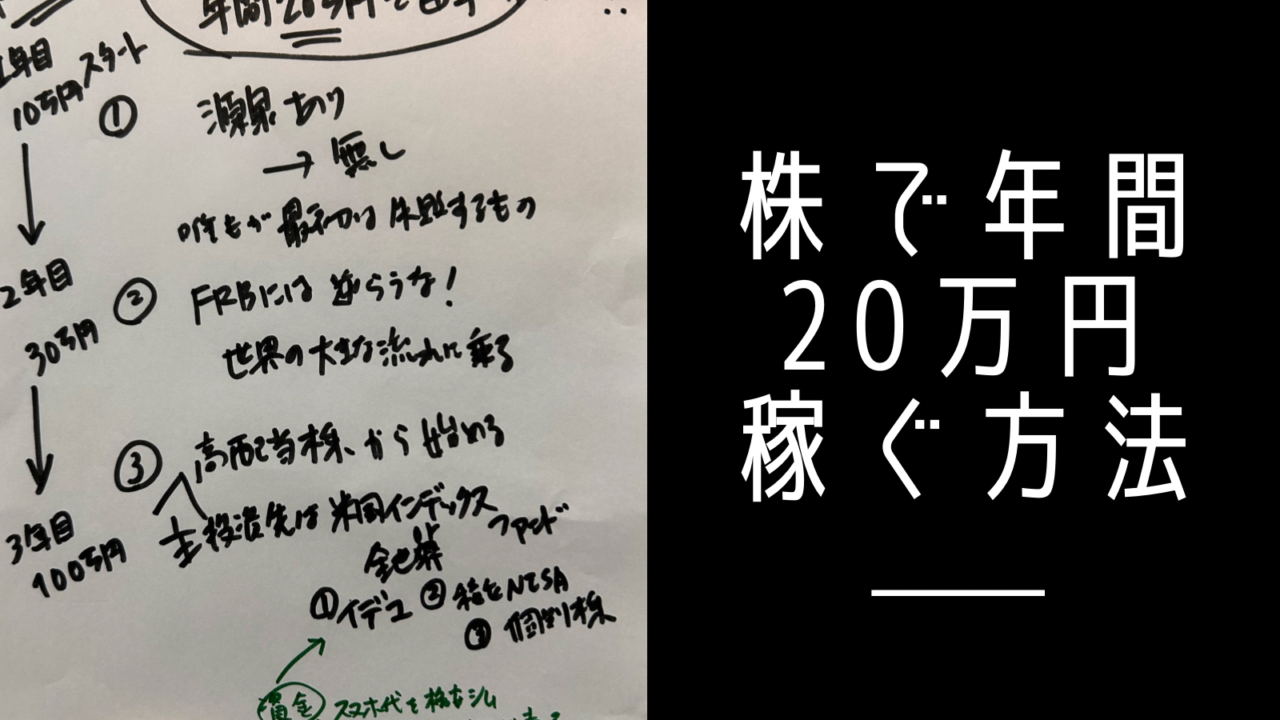

そうこうするうちに、リベ大を知り、少しづつ投資の勉強を再開しかつ実践していく中でだんだんと負けなくなり、利益が出るようになりました。1年目は約100万円、2年目は約160万円と個別株投資で稼げるようになってくると自然と自分の投資スタイルが出来てきました。これは「100万円で年間20万円は毎年稼げるな」という漠然とした確信が芽生えてきたので、リベのライオン学長にお尻ぺんぺんされて始めたブログがいつの間にか「パンダの週間株式日記」となっていきました。

コロナがだんだんと落ち着きだした昨年の夏からオフ会に参加するようになりました。オフ会で話していると僕の投資経験(失敗を含む)が他の方のお役に立ちそうな話しがいくつもあり、オフ会で参考までに話すようになりました。誰かの参考になるのならとオフ会を主催するようになったのですが、なかなか時間が取れません。そこでブログの中で「教えてパンダ先輩 株で儲ける方法」のまとめ記事を書くようになりました。

正直、僕のような者が投資のことに対して語る資格は無いのかも知れませんが、3年連続して利益を残せそうなので、そろそろ語っても良いのかなと思った次第です。派手に個別株取引はしていないのですが、何かの参考にして頂ければ嬉しいです。

第1回 証券口座は特定の源泉徴収「なし」が絶対条件

パンダ先輩、パンダ先輩

何? カツオ君

株で楽して儲けてFIREする方法教えてよ〜

ムカッ こらっ! 人に教えて貰いたいのなら、相手の人が教えたくなるような聞き方があるぞ。まぁ〜、カツオ君が赤ちゃんの時から知っていて先輩の息子さんだら今回は許すとする。ところで、株の取引はした事があるのかい。

まったく無いです。パンダ先輩。

では、間違いなく最初は損失を出すから証券口座は特定の源泉徴収「なし」で設定する事が株で勝つ絶対条件だよ。

証券口座は特定の源泉徴収「なし」?

個別株取引で生き残るためには絶対に必要なことを上げるとすれば証券口座は「特定の源泉徴収なし」にする必要があります。何故なら株取引は神様でも無い限り100%の勝率で勝てるハズがありません。「いかに負けを少なくして生き残るか!」が大事です。

「買った負けた」の日々の戦いの中で株で儲ける度に税金を取られ、株で負ければ損失としてお金が減っていくのであれば株の天才でも勝てません。

僕は株式投資の勝率は3割ほどあれば良いと思っています。全ての株取引で利益を上げるというのは不可能です。損失を出したくなければ全米か全世界株のインデックスファンドに15年以上の長期投資をすれば良いだけの話しです。

勝率が3割とすれば負ける確率が7割となります。できる限り負けを少なくしても損失がでてしまいます。例えば僕は年間基本100万円の軍資金で日本の個別株の取引をしているのですが、損失が20万円出たとします。ただ利益も出ます。

利益が30万円出たとして証券口座で「源泉徴収あり」にしていると税金が取引毎に強制的に引かれてしまうので利益は24万円になります。この時に「源泉徴収なし」にしていると取引毎に税金を引かれるのではなく、その年1年を通して利益と損失を相殺した最終取引結果で税金を納める事になるんです。

株式投資によって生じる利益には、会社から分配される配当金と、株式を売却した際に発生する譲渡(売却)益があるんだよ。この税金は一部の例外を除き、基本的には配当金と譲渡益それぞれに所得税15%と、住民税5%、合わせて20%の税金がかかるんだよ。

※2037年12月末までは、これに復興特別所得税が加わり、合計20.315%の税金がかかるよ。

利益が30万円で損失が20万円だっとすると 30 – 20 = 10万円となり、税金は2万円となります。「源泉徴収あり」にしていた場合には税金が6万円のところを「源泉徴収なし」の場合には2万円となるんです。その差額は4万円にもなるんだ。大きいよね。

パンダ先輩、分かりました。特定の源泉徴収「なし」で取引するんだね。でも、その前に証券口座を開設しなくちゃ〜

まだ証券口座も持ってないんかい!? 笑

証券口座は「特定の源泉徴収なし」で申し込み、株で負けて損した分を株で儲けた分と相殺することで「株で生き残る道」が開けるよ。そしてその設定(申し込み)ができるのは年末のみですから、興味がある人は証券会社のホームページで調べてね。

↓ バカでも稼げる 「米国株」高配当投資 はオススメです。日本一アンチの多い米国株ブロガーの「バフェット太郎」さんですが、僕は大好きです。Youtubeも常にチェックして参考にさせて頂いております。

第2回 お金持ちは全員確定申告をしている事実

カツオ君、ごめんごめん少し補足説明するよ。源泉徴収「あり」でも、翌年の確定申告に利益と損失を相殺して確定申告をすることで多く譲渡益税を支払ってしまった場合には取り戻せる事ができる。

では、源泉徴収ありでも無しでもどっちでも良いって事なんですか?

株式投資で利益を出すためには、やはり源泉徴収「無し」が絶対条件なんだよ。僕はあまり売買を繰り返さないスタイルなんだけど、それでも年間50件くらいの売買をしてる。その50件の取引事に譲渡益税として源泉徴収で強制的に約20%も持っていかれるのと手元に残しているのでは軍資金の絶対量に関係してくるんだ。軍資金が100万円なのと120万円なのでは戦術が変わってくるからね。

なるほど、ではやはり源泉徴収「無し」が良いんですね。

税務署的には確定申告をしてくれない方が好まれてる。だって源泉徴収で強制的に自動で税金を集金できるからね。逆に言えば「確定申告」はお金持ちになるための必須行動とも言えるんだ。

ちなみに損失の場合は特に確定申告の義務はありませんが、確定申告を行うことで1年間の通算損失を翌年から3年間繰り越すことができます。 株式投資は慣れ(技術)的なところも大いにありますから、慣れてくれば勝てるようになってきます。勝てるようになった時に過去の損失と利益を相殺できるのですから、この制度を利用しない手はありません。

損失の場合は確定申告をする必要が無いからといって申告をしないのではなく、損失が出た場合にも必ず確定申告をしましょう。事実、僕は過去損失を出した年に確定申告をしていなくて後から後悔した経験があります。

↓ 確定申告の参考書となります。お勧めです。

第3回 長期コツコツ積立分散投資だけでは楽しくない

ねぇねぇ、パンダ。

こらっ、友達じゃないんだから気安く呼ぶな。まぁ〜、ただのパンダなんだから良いけど。なんだい?

証券口座を開設したよ。それも楽天証券とSBI証券を。で、聞きたいのがいつから投資を始めれば良いんですか。

今でしょ! (by 林先生)笑 最近は1株からでも株を買えるようになったからね。SBI証券の「S株(単元未満株)」はなんと買付手数料0円だよ。凄い時代になったもんだね。S株(スモール株)で高配当を出している株をセクター(業種)毎に分けてコツコツ買い足して行くのが良いんじゃないかな。

え〜、チマチマやるの嫌だよ。ドッカーンと逆転満塁ホームラン的に一攫千金で大金持ちになりたいんだ。

愚か者め!ドッカーンとやりたければやれば良い。そしてお金を溶かしてしまうが良いぞぉ〜

ここ1,2年で株取引を始められた方は株価は右肩上がりに上がるものと信じている方が多いと思います。特に米国株は。米国株に関してはパンダも基本長期10年単位でみると右肩上がりで株価は上昇すると考えておりますし、その流れ(ストーリー)に沿って投資活動をしております。

但し株式市場には調整期間(暴落)というものが絶対にあります。加熱し過ぎた市場は調整という冷却期間を経て適正な株価に戻るものなのです。その反対も然りです。異常に安くなりすぎた株価は政府の金融政策も含めて本来の適正な株価格水準にまで戻るものなのです。

パンダは嫌というほどそれを経験しておりまして直近では新型コロナウィルス禍の大暴落とその後の大暴騰です。それにリーマンショックにlivedoor事件後の大暴落などなど..

なので投資の大原則はドルコスト平均法一択が良いと思います。それも米国や全世界株のインデックスファンドに長期投資が鉄板だと思いますし、事実僕の主軸投資先はVTI(Vanguard Total Stock Market Index Fund ETF)です。

パンダの主軸投資先はVTIとSPYDだよ。保有している資産的には不動産が全体の7割を占めているんだ。

このブログの目的は「株で年間20万円の利益を毎年稼ぐこと」を証明するために書いています。ただ株式投資をやった事がない人がすぐに利益を上げられる事は出来ません。それなりの経験と失敗が必要です。誰もが失敗をしないと成功は出来ませんし、経験を得る事ができません。

株式投資を始めてみて何回も何回も失敗して、損失を出して「あ〜、投資なんてするんじゃなかった」と何度も後悔してそれを乗り越えて初めて「株で年間20万円の利益を毎年稼ぐこと」が出来ます。そういった意味ではどうせ初めは失敗するのですから、スモールスタートが良いと思います。いつから? 今でしょ!(by 林先生)

パンダは「株で年間20万円の利益を毎年稼ぐこと」は誰でも出来ると思っています。但し、適正なポジションニングが必要です。僕はVTIとSPYDに不動産が主軸の投資先で、日本個別株はウェートが軽いです。なので「心穏やかに」取引する事でここ数年結果が出ているんだと思います。

でも、長期コツコツ積立分散投資だけでは面白くないし投資経験も積めないので次回以降少しづつパンダ式投資方法を公開して行きたいと思います。

↓ 「お金の名著200冊を読破してわかった!投資の正解 」ですがオススメです。多くの投資関係の名書のダイジェスト版といったところでしょうか。僕も読んでない本が沢山あることが分かりました。ぜひ一度お読みになる事をオススメします。

第4回 株式投資のリスクを理解する

パンダ先輩、子供の頃から貯めていたお年玉と年末のボーナスを合わせて100万円を用意しました。この100万円は無くなっても文句言いません。絶対に文句言いません。なので、この100万円で株式投資を始めたいんです。どうぞ株式投資を僕に教えて下さい。

嫌です! ですから株式投資の王道は米国か全世界株へのインデックスファンド投資だと言ってるでしょ。(怒)楽天証券かSBI証券でイデコか積立NISAを合わせて毎月3万円積立投資を申し込んでから出直し来いやぁ〜!

楽天証券で楽天・全米株式インデックス・ファンドを月に33,333円積立NISAで申し込みました。それにSBI証券でニッセイ外国株式インデックスファンドをイデコで月に12,000円申し込みました。

おおっ、そうなの? それって僕が買っているインデックスなんだけどね..

はい! 真似して申し込みました。

あっ、そう。で、その100万円は最悪無くなっても良いの?

はい! 無くなってもかまいません。

ふむふむ.. 株式投資への覚悟と準備は出来ているみたいだね。初めは10万円くらいから始めてもらおうかと思ってはいたんだが、軍資金が100万円あるのならその方がパンダとしても教え易いから良しとするか。では次回から実際に株を買っていくぞ〜 但し、銘柄選びは最初だけで自分で銘柄を選んで、自分で売り時が分かるようにならないとダメだよ。

はい、分かりましたパンダ先輩。

人それぞれの株式投資に対する損失許容度があると思います。僕自身はたとえ1円でも損したくはありません。ただそんな美味しい話しがこの世の中にある筈がありません。「絶対に儲かるから」とか「ここだけの話し」とかは全て詐欺だと思って良いと思います。また最初は儲けさせといて後からお金を巻き上げる方法も常套手段です。有名なのがポンジ・スキームであったり、ネットワークビジネスです。

では株式投資はどうなのかと言いますと株式投資をするよりも、起業して株式公開した方が大金を得れる事は間違いないです。しかし誰もがソフトバンク・グループの孫正義さんになれる筈はなく、年商5億円企業にオーナーになる事は不可能です。

株式投資の良いところは世界中の有望な会社や未来のある人に投資をする事で自分の変わりに働いてもらえる事です。出資者としてその会社を応援したり、その方を応援する事で社会参加をすることになり、社会に貢献する事が出来るのです。1人の投資家となる事ができるのです。そぅ、かの有名なウォーレンバフェットとのように。

今年からカツオ君(仮名)の軍資金を実際にSBI証券で1年間運用を始めました。投資経験まったく0(ゼロ)のカツオ君にいくら説明しても、買い時売り時を説明しても理解も出来ず、実際の売り買いも出来ないでしょう。本コラム? を利用して何故パンダがそのように判断し、行動したのかをカツオ君に説明したいと思います。

カツオ君の株式投資のリスクとしは運用資金100万円が最悪0(ゼロ)円になることです。まぁ〜、実際に僕が1年間は手取り足取り教えるのですから、その可能性は0(ゼロ)ですが。

↓「 貯金40万円が株式投資で4億円 」 は読む価値があると思うよ。

第5回 高配当株投資の中でもバリュー株から始める

パンダ先輩、言われた通りに株を買いました。

カツオ君は素直は素直で良いね。でも、世の中悪い奴がいるから気をつけるんだよ。

パンダ先輩は悪い人ですか?

別に警察に捕まったこともないし、何かを売りつける訳でもないから良い人なんじゃないの。

パンダ先輩、今回僕が購入した株はどういった理由で「買い」だと判断したんですか。

結論から言うと 理由その① 配当利4%以上の高配当株であること 理由その② 高配当株の中でもバリュー株(お得株)であること 理由その③ 高配当株は年度末の配当権利確定日に向けて年明けから株価が上がることが多いから

株式投資において確定申告をする期間は当たり前ですが年毎に申告する義務があります。僕が2年連続で20万円の年間目標利益を大きく上回ることが出来たのは年の前半で早々に20万円の利益をほぼ達成することで、後半は心に余裕を持って取引することが出来たからだと思っています。

では、20万円の利益を取りに行く方法を結論から申しますと下記の通りとなります。

- 100万円分で 4%以上の高配当株を買う

- 高配当株の中でもバリュー株(お得株)を重点的に仕込む

- 配当権利確定日前に値動きの少ない高配当株を短期で仕込む

- 日経平均レバ(1570)の取引で細かく利益を拾って行く

- 将来有望なグロース株や赤字から黒字転換株も仕込んでおく

その① 100万円で 4%以上の高配当株であるのなら、配当金だけで4万円(税引前)となります。また高配当株は年明けから配当金目当てで株価が上がってくる傾向があります。100万円で購入した株が110万円で売れる可能性も大いにあるのです。もし110万円で配当権利確定後に売れたとしたら配当金の4万円と売却益の10万円の合計14万円(税引前)利益を確定できるのです。

その② 高配当株の中でもバリュー株(お得)を重点的に仕込むことで、もし100万円が120万円になれば配当金の4万円と売却益の20万円の合計24万円(税引前)利益を確定することが出来ます。4%以上の高配当株であっても実際の業績や企業の持つ資産価値以上に株価が上がっている銘柄もあれば、逆に株価が安くなってしまっている銘柄もあります。

実際の価値よりも安くなっている銘柄を仕込むことが出来れば、市場で実際の価値を再認識され株価が上昇することは多々あります。もし実際の価値を再認識されなくても 4%以上の配当があるのならば、そのまま保有していれば良いだけだと思います。

バリュー株とは、内在価値を下回って取引されている株式と定義されることが多いんだよ。 株式の内在価値とは会社の将来の成長率や会社がいま所有している資産と負債の金額に基づいて計算された価格だよ。 例えば、ある企業の内在価値が1株当たり100ドルの時に、市場価格が80ドルならば、その株式はバリュー株と見なされている可能性があるんだよ。

↓ 星の数ほどある上場株式からバリュー株を見つける方法は、四季報から見つけるのが王道だよ。

第6回 資金3億円とは違う資金100万円の戦い方

パンダ先輩、言われた通りに株を買いました。

カツオ君は純粋で良いね。でも世の中悪い人がいるから気をつけるんだよ。平気で人からお金を騙し取ったり、高い商材を売りつけてくる人もいるから気をつけるんだよ。

最初だけ教えてあげるよ。次からは自分で考えて銘柄を選んで、実際に売買をして経験を積まないと覚えないからね。魚をただ与えて貰うのではなく、魚の釣り方を自分で覚えるんだよ。

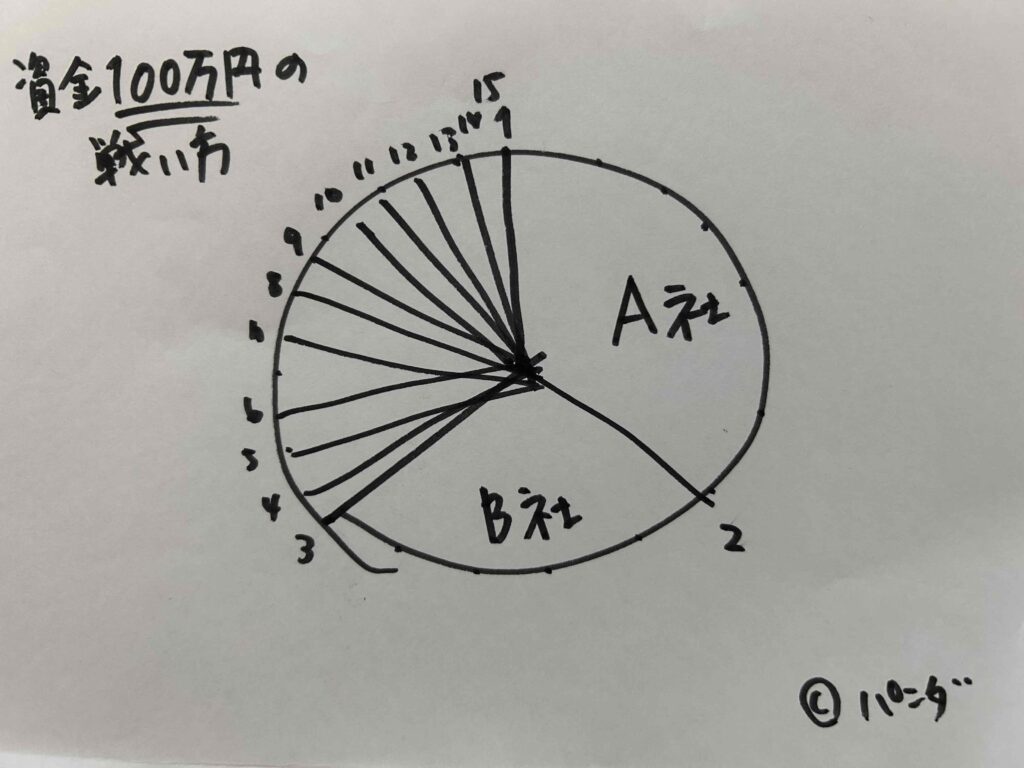

パンダ先輩、一つ聞いても良いですか。今回仕込んだ銘柄なんですがA社とB社の割合がそれぞれ3割と多いのはなんでですか。それとある本で読んだのですが高配当株投資は50社から80社に分散投資した方が良いと買いてあったんですが購入した銘柄は10社ほどですが少なくないですか。

良い質問だね。確かに80社に分散投資をした方がリスク分散になって損失を出す確率は減るんだ。でも、それは資金3億円ぐらいある人の戦い方であって資金100万円の戦い方ではないんだよ。

株式投資においては資金100万円は少ない資金となるんだ。ただ、戦い方しだいで資金100万円でも年率20%である年間20万円の利益を取れると僕は思っているし、毎年20万円以上稼いでいるよ。

パンダ先輩、「卵は一つのカゴに入れるな」という格言があると思うんですけど沢山の銘柄に分散投資をしないと危険なんじゃないですか?

確かにそうだね。例えば、定年退職をして退職金という大金から投資を始める人は、分散に分散が絶対条件だよ。むしろ投資なんてしない方が良いかもしれない、投資にはリスクが付きものだからね。

ただ、カツオ君はまだ若いからリスクを取っても良い状態にあるんだ。それに今回重点的に仕込んだ銘柄は高配当株で、それも将来性があって、かつバリュー株(お得株)だから重点的に仕込んだだよ。

なるほど。4%以上の配当がもらえる高配当株であるから、もし株価が下落しても配当をもらって中長期で保有すれば良いという事なんですね。中長期で保有していれば将来性もある会社なんで、そのうち株価も見直されて上がってくる可能性が高いバリュー株だから重点的に仕込んだという事なんですね。

そういう事だね。

正直、僕は100万円で年間20万円の利益を目指してはいません。むしろ20万円の利益をまず確保したら、その得た20万円を失っても良いお金と考えてリスクを取って株式投資をします。絶対にお金を1円も失いたくないのだとしたら銀行に貯金していれば良いだけの話しです。お金を投資で増やしたい、お金に働いてもらいたいのでしたら許容範囲に合わせたリスクを取る必要があります。

では、いったいどれくらいのリスクを取れば良いのか? 結論から言いますと「夜、心配しないで枕を高くして眠れるリスク」です。途中お休み期間はありましたが株式投資歴25年のパンダの経験から言います。「夜、枕を高くして眠れる程度が適正なリスク」です。

では、どうしたら自分に合った適正なリスクを知る事が出来るのか? それには実際に投資を始めるしかありません。ただ、どうしても初めてする事は誰もが失敗します。必ず失敗するものなので小さく失敗する必要があります。小さく失敗をするためには「小さく投資をする必要」があります。ですが、それでも面白くないですし、僕がこのブログを書いている意味がないですよね。

僕が今から資金100万円で投資をするとしたら「選択と集中」です。もちろん手数料が安いSBI証券や楽天証券でイデコや積立NISAで米国か全世界株のインデックスファンドの積立投資を毎月継続しているという事が大前提です。

パンダの主軸投資先は全米4,000社に投資しているVTIと全米高配当株パックのSPYDです。何千社にも分散投資しているのですから、100万円の個別株は「選択と集中」で利益を取りに行っても良いと思っています。

カツオ君も楽天証券で楽天・全米株式インデックス・ファンドを月に33,333円積立NISAで、それにSBI証券でニッセイ外国株式インデックスファンドをイデコで月に12,000円積み立て投資をしています。分散投資は十分にしているので自由な投資資金は「選択と集中」で利益を取りに行くべきだと考えていますし、実際にそのようにカツオ君は投資を開始しています。

分散に分散また分散投資は、資金3億円を持っている人の王道のやり方です。資金100万円の人が資金3億円の人と同じ行動を取っていても、年間利回り20%である20万円の利益を取る事は出来ません。資金100万円の人は100万円の戦い方があるのです。

↓ パンダお勧めのFXは外為オンラインだよ。外為オンラインでFX外貨貯金をしよう♫ 外為オンラインはもぅ10年以上使っているかな。使い勝手は良いです。コースは L25miniコース です。FXもやり方次第では良い投資方法だと思うよ。予算は10万円。

第7回 自分アンテナで少し先の未来を予測して投資する

パンダ先輩、一つ聞いても良いですか。

なんだいカツオ君。

パンダ先輩は第6回で「高配当株でかつバリュー株を仕込みなさい」って僕に言ってたじゃないですか。でも、僕に買わせたウェルスナビ(7342)って高配当株どころか配当も出してないですし、実績PBRも 6.36倍で割高じゃないんですか。

はい、待ってましたその質問。当然の疑問だよね。この「教えてパンダ先輩! 株で年間20万円の利益を出す方法」は実際に2022年の1月16日から100万円で投資を始めているんだ。僕は株式投資も他の投資もタイミングが全てだと思っているんだけど1月中旬の時点で僕が薦めたい高配当株は既に値段が上がり始めていて無かったんだ。

代わりに仕込んだのがウェルスナビ(7342)だよ。ウェルスナビは将来有望なグロース株や赤字から黒字転換株の枠で仕込んでもらったんだよ。

ウェルスナビ(7342)は将来有望なんですか。

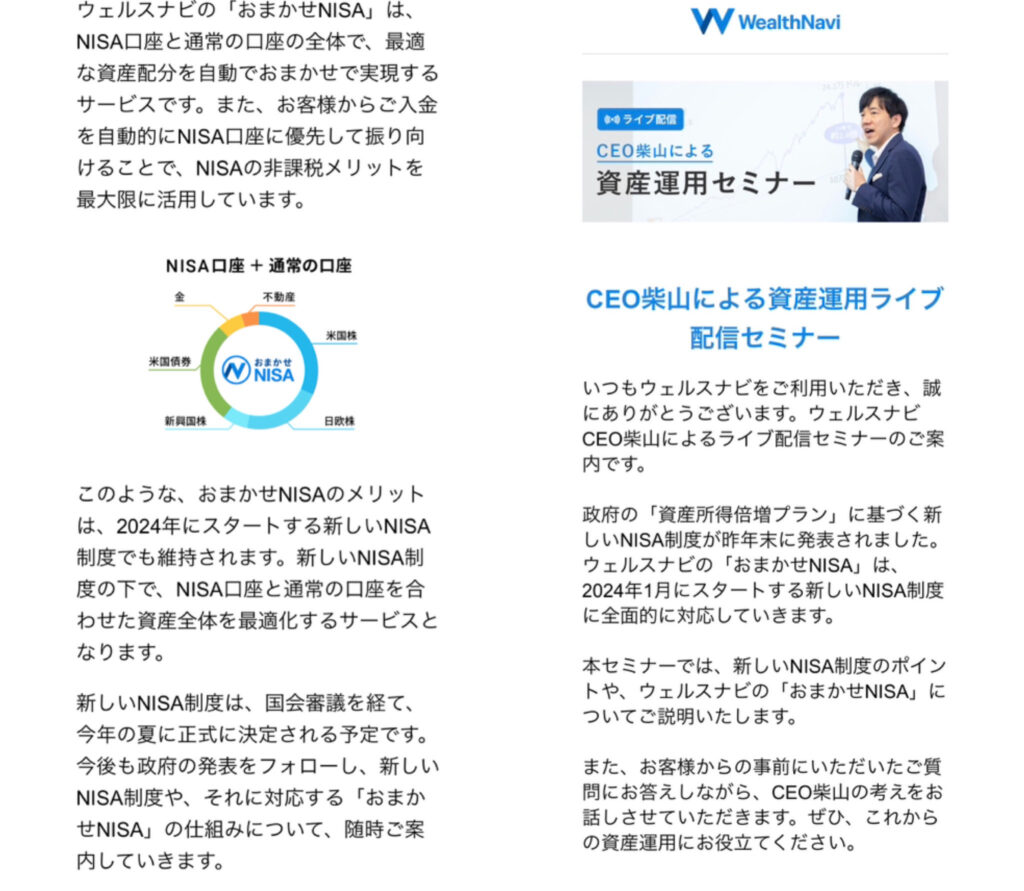

超有望だと思う。理由は日本政府が2024年から新しいNISA制度を始めるんだけど、これまで年間投資枠が40万円だったのが年間360万円に、非課税保有限度額が800万円だったのが1,800万円にととんでもない額になることが正式に決まりそうなんだ。僕は決まると思っている。

ウェルスナビはアクティブ運用になるんだけど、手数料が1%と高いかなと思っていたんだ。でも、ここまでNISA枠が大きくなると僕でも効率よく運用できる自信が無いんだ。だったら1%の手数料を払ってでも安心感のあるウェルスナビに投資運用を委託しちゃおうかなと思ってしまうんだ。

これからもっと全国民的にアメリカみたいに「資産運用」が当たり前になる時代になると思う。全体的に資産運用する人が増えて運用額が増えていくとある程度の割合でウェルスナビを利用する人が増えるからウェルスナビの売り上げが伸びていくことが簡単に予測出来るんだ。ウェルスナビの利益は運用額の1%だから、利益も順調に増えていくことが予測出来る。

ましてやウェルスナビの主軸運用先は米国VTIだからね。僕の主軸投資先と一緒のVTI(VANGUARD TOTAL STOCK MARKET ETF)です。米国優良企業まとめて4,000社投資だよ。長期で見て資産が増えない筈がないと確信しているんだ。

パンダ先輩、ウェルスナビって会社は信用できる会社なんですか。

う〜ん、絶対の信頼はしていないけど。ある程度の信頼はしてる。実は僕はウェルスナビという会社ができて間もない頃からサービスを利用しているんだ。約7年ちかくになるかな。1人の顧客としてサービスを利用していて「まぁ〜合格」だと思っている。実際に約25%の含み益が出ているし、今も最低額の月1万円で積立投資を継続してるよ。

ここ最近の株価の下落は米国株の下落と一番の大口提携先であったSBI証券との提携を解消した影響だと思うんだけど僕はまったく問題ないと思っている。むしろ株式公開して赤字が続いていたんだけど黒字転換が見えてるからね。赤字から黒字に転換する株は必ず株価が上がると僕は思っているんだ。実際にそういった会社に投資して利益を出した経験もある。

なるほど、理解できました。

2022年にコシダカホールディングス(2157)という会社で利益を出しました。この会社は「カラオケ まねき猫」というカラオケボックスを運営する会社なんですが、新型コロナウィルスの感染を防ぐために日本全国で外出規制が出ていたためにお客様が来なくて倒産の危機に陥り株価は低迷していました。

以前から僕は「カラオケ まねき猫」の大ファンでよく利用していました。「カラオケ まねき猫」は持ち込みが基本オッケーのカラオケでコンビニで好きなお菓子やお摘み、それにビールやワインなどを持ち込んでカラオケを楽しんでました。カラオケボックスの食べ物って不味くて値段が高いじゃないですか。それならコンビニで好きな物を買って持ち込んだ方が美味しいですしお得ですよね。それに「カラオケ まねき猫」はカラオケ業界でも早くから全室禁煙化にしたという事も僕が好きな理由でした。

そんな大好きな「カラオケ まねき猫」はコロナ禍が終われば客足も戻り株価も上がるだろうと、少しづつ株を買い足していました。そして1株でも株を持っていると会社から決算報告書が届きます。決算書には今後の企業方針も書かれているのですが、コシダカから届いた決算書には他社のカラオケボックスをM&Aで買収すると書かれていました。また、コロナ禍で店をたたむ飲食店が多く出ていたので駅前の好立地な場所に以前よりも安価で出店できると書かれていました。「まねき猫」としては、出店攻勢をかけていくと社長が説明していました。

その内容を読んだ僕は、さらにコシダカホールディング(2157)の株を買い足したのです。なぜなら部屋数が増えればそれだけ売上が伸び、当然利益も出ます。もちろん銀行から借入をするのですが、今回の投資は良い投資だと僕は捉えました。

そして平均で約500円ほどで仕込んでいた株価が約900円ほどになった時にぼぼ全て売りました。その後株価は上がり続け一時は1,200円近くまで上昇しましたが僕としては良しとしてます。利益を確保できたのですから。

利益を出すことが出来た過去2年の取引を振り返ってみると、「まねき猫(コシダカH)」のように少し先の未来を自分で感じて予測して投資した結果が好結果に繋がっています。それには自分でサービスを実際に利用して、もちろん財務分析もして他社との優位性を考慮するなどアナリストと同じ動きをしていたと思います。

そして一番の勝因はその会社が好きなことですかね。好きだからこそ株価が暴落しても長期保有していられる。なんなら「株を買い占めて会社を丸ごと買ってしまおうか」と思っているくらいです。ウォーレンバフェットが Apple株を大量に保有しているように。そういった意味では短期ではなく長期投資なのかも知れませんね。

パンダ先輩、僕はウェルスナビを500株ほど仕込みました。

↓ 日本の株式市場は、外国人投資家の動向で全てが決まります。外国人投資家の思考法と投資戦略を理解することは重要だよ。

第8回 ドル建てでも資産形成を考えよう

パンダ先輩、一つ聞いても良いですか。

なんだいカツオ君。

パンダ先輩は僕に米国映像配信大手の Netflix の株を買うように勧めたじゃないですか。日本に住んでいるんだから日本の株だけを買えば良いんじゃないんですか。

良い質問だね。僕も昔は日本株だけに投資をしていたんだ。でも今は米国株式を中心に全世界に投資しているんだ。いくつか理由があるんだけど一番大きな理由は、日本円が世界の基軸通貨であるドルに対して値下がり傾向である事なんだ。

例えば iPhone の値段なんだけど米国で売られている価格は 799ドルで変わらないんだけど、日本で売られている iPhone は2年間で約4割も値段が上昇しているんだ。まったく同じ製品でだよ。これは世界の基軸通貨であるドルに対して日本円が4割も価値を無くしてしまっている事を意味しているんだ。

Wealthnave-iPhoneの日本での販売価格の推移-220215.png)

パンダ先輩は僕に米国株である Netflix の株を保有することでドルや為替、それに米国株式にも関心を持つように導いてくれたんですね。

パンダの主軸投資先はVTI(Vanguard Total Stock Market Index Fund ETF)で米国優良企業4,000社に分散投資をしています。カツオ君にも同じように買わせています。このコラムは「100万円で20万円の利益を毎年稼ぐ方法」を書いてはおりますが、日本ばかりに目を向けるのではなく世界に特に米国株式にもアンテナを立てておく必要があると僕は考えています。

米国株式インデックスファンドに投資をするということは、米国を中心とした世界経済の成長とともに自分の資産も育ててゆくという事です。米国株に投資をするということは為替レートの影響を受ける事になりますから、ドル建てでも資産形成を考えることも非常に大切だと思っています。

事実、100万円を2年前にドルに変えているだけで約40%もの為替利益を得ることが出来たのですから。ですが、いきなりドルを大量に現物で買うのは難しく資金的にも難しいと思います。そういったことから良心的なFX会社で最小単位でドルを積立投資をすることも経験と自分のアンテナを磨くという観点から非常に良い選択肢だと僕は思っています。

↓ 何度も勧めるけどパンダお勧めのFXは、外為オンラインだよ。外為オンラインでFX外貨貯金をしよう♫ 外為オンラインはもぅ10年以上使っているかな。使い勝手が良いよ。予算は10万円。コースは L25miniコース だよ。

第9回 バリュー株を仕込んだ後は自分を信じて時を待つ

パンダ先輩!大変です。僕の買った株が暴落してます!大損ですよ。どうしてくれるんですか!?

おいおい、お〜い! 買うべき理由があって仕込んだ株じゃないのかい?

そっ、そうなんですけど。損失が損失が..

どんな投資にもリスクがあることは理解できているよね。例えば不動産投資で言えば自分が買った家が欠陥住宅だったりとか、米国株式インデックファンドでも長期で株価が低迷したりとか投資には必ずリスクが伴うんだ。

もちろん株式投資にも損失が出るリスクがある。なので、いかにリスクと付き合うかが大切なんだよ。リスクというよりは心の不安かな。

どうすれば、うまくリスク(心の不安)と付き合えるんですか?

僕がかつお君に勧めて買ってもらった株は、僕がバリュー株(お得株)と判断して僕自身も実際に今も所有している株なんだ。

バリュー株とは、内在価値を下回って取引されている株式と定義されることが多いんだ。 株式の内在価値とは会社の将来の成長率や会社がいま所有している資産と負債の金額に基づいて計算された価格なんだ。 例えば、ある企業の内在価値が100株当たり100万円の時に、市場価格が80万円ならば、その株式はバリュー株と見なされるんだ。

もちろん株価が下がって含み損になると不安になるのもよく分かるよ。分かるけど自分でよく調べてバリュー株(お得株)と判断して買った銘柄なら、じっくり腰を据えて気長に待ってみよう。気長に待っていれば、もともとその企業が持っている価値に周りが気づいて来るから、だんだんと株価も上がって来るから安心してね。

はい、分かりましたパンダ先輩。

投資で難しいのは「いかにリスク(不安)と付き合うか?」だと思います。もちろん、投資した瞬間から利益を出す事が出来るのなら誰も苦労はしません。人が手を出さない出せない時に勇気を振り絞って、論理的に行動するからこそ利益を得る事が出来るのです。

その中でも僕のオススメの投資方法は、① 高配当株で割安な状態になっている株であったり、② 赤字から黒字経営への転換が見えている株、それに③ 株価純資産倍率(PBR)が1倍を割っている株であったりします。まだまだ僕自身も勉強中ではありますが。

↓ 僕が個別株式投資で勝てるようになったのは、相場師郎さんのお陰と言っても過言ではないかな。全部を信じる必要はないけど非常に参考になります。

第10回 FRBには逆らうな!

パンダさん、一つ聞いても良いでしょうか。

なんだいカツオ君?

パンダさんは当時株価が絶好調で高かった GAFAM(Google, Amazon, Facebook, Apple, Microsoft)の株式を2021年の年末に高値で売り切ったそうですが、どうやって売るタイミングが分かったんですか?

良い質問だね。一言で説明すると「FRBには逆らうな!」という米国株式市場における有名な格言を忘れなかったお陰なんだ。

FRBに逆らうな?

FRBとは、米連邦準備制度理事会(Federal Reserve Board)の略称で、米国の中央銀行にあたるんだ。FRBは金融政策の実施を通して、米国の雇用の最大化、物価の安定化、適切な長期金利水準の維持を実現し、その結果として米国経済を活性化することを目標としているんだ。

日本でいうと日本銀行のような役割を果たす機関で独立した政府機関であると同時に、国民と議会に対して説明責任を負っているんだ。そして日本銀行より遥かに強大な影響力を持っていて、その動向が全世界の経済に影響を与えているんだ。

2021年の年末に僕は当時絶好調で株価が高止まりしていたGAFAM株をほぼ全て売却して利益を確保しました。何故僕がGAFAM株も含めて株式相場が下落してくるのが分かったのかと言いますとFRBが金融引き締めをしてくると分かっていたからです。

FRBが金融引き締めの段階の入った理由としては ① 失業率が改善し、ほぼ完全雇用状態であったこと ② 物価インフレーションが高止まりしている事が上げられます。少なくとも今後一年間はFRBは金利引き上げなど、ありとあらゆる手段を用い適切な物価インフレ率と失業率に導いて行く事が簡単に予測できました。金利と株価は逆相関関係にありますから、金利が上がれば市場からお金が消え株式市場は冷え込むことになります。

事実、その後GAFAM株は高値の半分程度にまで下落したのです。

当時パンダが書いたブログ記事

↓ パンダはリベ大生です。

第11回 厚切りジェイソン流お金の増やし方

パンダ先輩、パンダ先輩

なんだいカツオ君?

お金がぜんぜん増えません。どうしたら良いでしょうか。

おぃおぃ、カツオ君!カツオ君が投資を始めたのはつい最近じゃないのかい? 投資でそんなに短期間でお金は増えないよ。時間をかけて育てていくものなんだ。

でも、どうしても直ぐに投資でお金を増やしたいんです。

それなら入金力を高めるしかないかな。投資で大きく成功している人達を見ていると収入に対する投資の割合が高いんだ。厚切りジェイソンさんなんかは収入のほとんどを米国株式インデックスファンドのVTIに投資しているみたいだよ。

僕の場合は収入の半分を住宅ローンの返済にまわして、35年のローンを7年で完済したんだ。そして今は住宅ローンの返済にまわしていたお金を僕もVTIに投資しているんだ。

投資で財を成した先輩に話しを聞いてみたり、多くの投資関係の書籍を読んでいて気づいた事は、投資で成功するための秘訣は「収入に対する投資の割合で決まる」という事に気づきました。

収入は今日明日で増やす事は難しいですが、支出を減らして投資へまわす事は割と簡単にできると思います。携帯電話を大手キャリアから格安SIMに変えるだけで通信費を抑えられます。コンビニでついつい買う予定には無かった物などを買うのをやめてスーパーで買い物をするだけで同じ商品が安く買えたりします。その一つ一つの小さな行動の「チリツモ」で溜まった小銭を集めて投資にまわしていけば福利で増えて大きく育っていくものなのです。

例えば12,000円を年利7%程度でイデコや積立NISAで投資をしていけば、5年後には約80万円ほどになります。

↓ 厚切りジェイソンさんは、ほとんどお金を使わずにVTIに投資しているそうです。服も買わないそうです。パンダも服は作業着を買うくらいですかね。でも、自分へのご褒美でコンビニでスイーツは買ったりしますよ。

第12回 惚れた会社の未来に投資する

パンダ先輩、パンダ先輩!

なんだい、カツオ君?

投資している会社の株価が大暴落してます! どっ、どうしたら良いんでしょうか? オロオロ..

他人が貪欲になっているときは恐る恐る。 周りが怖がっているときは貪欲に。 辛抱強さや冷静さは、知能指数よりも重要かもしれないと私は思っています。 投資とはよい株をよい時期に買い、それがよい企業である限り持ち続けることです。

と投資の神様であるウォーレン・バフェットは言っているんだ。

あのっ、僕でも聞いた事がある ウォーレン・バフェット さんですね。

誰でも投資をしていれば損をする時もありますし、含み損を抱える時もあります。直近の相場では新型コロナウィルス大暴落にロシアがウクライナに侵攻した事による株式相場の暴落。リーマンショックにネットバブル崩壊などなど投資をしていれば株式市場の暴落は定期的にやってきます。

自分にとって適正な投資ポジションを保っていれば、株式市場の暴落を極端に恐れる必要はないと思っています。投資をしている企業の本来の潜在価値に目を向けて投資をしていれば、気がつけば株価は本来の株価に戻ってくる事がほとんどだからです。

↓ ウォーレン・バフェットさんは、惚れ込んだ企業なら何十年でも付き合うそうです。すなわち短気ではなく「圧倒的長期」でものを見ているそうです。

第13回 逆指値注文で利益を確定してから戦う!

ふむふむ.. う〜ん、ふむふむ

パンダ先輩、どうしたんですか? お腹でも痛いんですか?

いやぁ〜、株で儲かったお金で高級ベンツを買っちゃたんだけどさ。利益を吐き出しちゃったから、また株でシッカリ稼ごうとおもってさ、自分のポートフォリオを見直していたんだ。

パンダ先輩、どうしたら稼げるんですか?

古代中国の有名な軍略家である孫子の言葉で 『勝つ可からざる者は守なり。勝つ可き者は攻なり。守らば則ち余あり。攻むれば則ち足らず。昔の善く守る者は、九地の下に蔵れ、九天の上に動く。故に能く自らを保ちて勝を全うするなり。』 という言葉があるんだ。

孫子は、まず先に敵から攻められてもいいように守りを固めた上で、敵が弱みを露呈し、攻めれば勝てるような状況になるのを待てと説いたんだ。負けないように守りを固めることは自軍次第で行えるが、勝つかどうかは敵次第の面があるという意味なんだ。

僕が株式投資で行っている手法の1つが「逆指値注文で利益を確定しておく」という手法があるんだ。これはまさに「負けない手法」なんだ。

逆(ぎゃく)指値注文?

2022年3月末にむけて実際にパンダが逆指値注文している内容となります。高配当株として購入していたベルシステム24(6183)ですが、3月末の配当権利確定日に向けて順調に株価は上昇していたんですが、ここに来てSVB(シリコンバレー銀行)の破綻の影響か株価が下げたんだ。

1y-220322.jpeg)

ベルシステム24の平均取得単価は 1,315円。直近の最高値は3月8日の 1,509円で、そして3月20日に直近の最安値である 1,390円を記録しているんだ。

ここ1年のベルシステム24の株価はボックス相場となっていて、上げては下げ、下げては上げてを繰り返しているんだ。では、今後株価はどう動いていくのか? 株価としてはアッパーラインである1,500円ラインから弾かれてからの下落なんで、今回は 1,400円ラインで跳ね返されて上昇するようにも見える。

ただ、逆にここ最近の最安値である 1,390円を割ってくると次の抵抗線は 1,350円となってくるんだけど、3月末の期末配当権利確定日をあと半月と迫っていることから僕は株価は上がってくると思っている。ただ、それは僕の希望的観測なだけなんだ。そこで僕は「利益を確定してから戦う!」という戦術を選択したんだ。

order-220322.jpeg)

実際の楽天証券の注文画面となるんだけど、通常の売りで 1,480円で流してる。そしてもし株価が下落した場合には 1,375円の逆指値の注文をいれている。もし株価が下落しても画像の通り少なくとも +43,226円の利益を確保する戦術を取っているんだ。これが「逆指値注文で利益を確定してから戦う」ということで、「負けない戦い方」となるんだ。

逆指値注文とは、「注文する銘柄の株価が、あらかじめ指定した価格以上、または以下に到達した場合に、あらかじめ指定した注文を発注する」という注文のことだよ。

↓パンダが株式投資で勝てるキッカケになったのは相場師郎さんの書籍に出会ったからだよ。

追記)ベルスシテム24(6183)の逆指値注文ですが結局のところ取引は成立しなかったよ。権利確定日の翌日の朝イチの成行で売却して約10万円(税引前)の利益を確保したんだ。

第14回 人が1日に選択できる能力には限りがある

ふむふむ.. う〜ん、ふむふむ

パンダ先輩、どうしたんですか? ワークマンおじさんって呼ばれている事が気になっているんですか?

なんで、ワークマンやねん! 笑

コネール大学のジェフェリー・ソバル教授らの調査によると食べるものや場所といった食事に関する事柄だけで、人は1日に2,267回の決断をしているそうです。また、ケンブリッジ大学のバーバラ・サハキアン教授によると、私たちは1日に最大で3万5,000回の決断を下しているそうです。

1日に3万5,000回という決断をしているということは、脳が消耗することが理解できると思います。体を動かし続けていると疲労するのと同じように、決断を続けていると脳が疲労し決断の質が低下することになります。この現象がよくに言う決断疲れです。

僕が個別株式投資で結果(利益)を出せているのは、もしかしたら脳の活動消費量をできるだけ抑えることで株式等における判断能力を高めていることが良い結果に繋がっているかも知れません。また、基本投資の判断をするのは起床後すぐの頭がスッキリしている早朝と決めております。

1日に人が判断できる能力には限りがあるんだよ。なので、僕はできる限り判断能力を大切な事に残すために同じ服を何枚も買って、基本同じ服を毎日着てます。 そぅAppleの創業者のスティーブ・ジョブズのように。 そして僕がきている服はworkmanさ。

第15回 1年で億り人になれる!?

パンダ先輩、ちょっと相談があるんですが

なんだい、相談って

どうしたら1年で1億円を稼ぐことができますか?

1年で1億円で稼げる方法があったら誰も苦労はしないよ! 笑

人が短期間で大金を稼ぐにはリスクと犠牲を払わなければなりません。銀行からお金をかりて事業を始めたり、株式投資やFXで大きく博打的に投資をしたり、マグロ漁船で働いたり、風俗で働いたり、リスクを取って自分で起業したりなどなど..

僕の場合はどうだったかと言いますと時間と引き換えに大金を稼ぎました。具体的には介護とDIY大家業の二足の草鞋を続けることで住宅ローンも早々に完済する事が出来ましたし、老後2,000万円問題もクリアする事が出来ました。ただ、それには15年という歳月が必要でした。

「15年も二足の草鞋を続けれた」ということが凄い事だと我ながら思います。では、どうしたら15年もの間2つも仕事を続けることが出来たのか。それは「好きを仕事にしている!」からです。

介護の仕事は、朝は早いは体力仕事だわ、それほど給料も良くはありません。ですが、世の中に貢献しているという承認欲求を満たしてくれています。それは僕にとっては非常に重要なポイントとなっています。

また、DIY大家業の方は、築古アパートを予算も無いなかで社長として切り盛りする醍醐味があります。全ての決断が自由です。誰からも縛られません。誰からも指示もされる事もありません。そして創意工夫の結果として売り上げが上がります。これはこれで無常の喜びとなっています。

なので、もし「短期間で大金を稼ぐ方法は?」と聞かれたら「好きな仕事を選んで、人の倍働け!」と僕は答えます。かつ、収入よりも貯蓄を多くし、その貯蓄を投資で回せば僕よりも早く1億円を稼ぐことが出来ると思いますよ。

「1年で億り人になる」という本を読みました。作者の方は、僕とは違った視点で物事を見る方なので参考になったよ。

第16回 所有している株を貸して高配当株にする

パンダ先輩、貸し株ってなんですか?

貸し株というのは、証券会社や投資家などが保有する株式を、一定期間他の投資家に貸し出すことを言うんだ。貸し出すことで、貸し手は一定の金利を得ることができるんだ。

株を借りた人は株を何に使うんですか?

貸し株は、主に空売り取引の際に利用されるんだ。空売りとは、株価が下落することを期待して、株式を借りて売却し、その後株価が下落した際に同じ数の株式を買い戻して返却することで利益を得る取引なんだ。貸し株を利用することで、空売り取引を行うための株式を調達することができるんだよ。

楽天証券-貸し株.png)

パンダが大量に所有している株式でウェルスナビ(7342)があります。実はウェルスナビは貸し株の金利が今のところ非常に高てくて証券会社にもよりますが、4〜6%もあります。4〜6%もあれば立派な高配当株です。

僕はウェルスナビを2,600株ほど所有しています。うち 500株はネオモバ証券です。ネオモバ証券では貸し株サービスがありませんので、残りの2,100株を証券会社に貸しています。ウェルスナビのここ半年の株価が約1,200円、2,100株ありますので貸し株の合計金額が252万円となります。金利5%計算として年に126,000円、月ベースでいうと10,500円となります。

下の表はSBI証券の貸株入金明細となります。これとは別に楽天証券から貸株の金利が入金されています。楽天証券の方が金利は高いです。例えば4月ですがSBI証券から3,540円、楽天証券から6,653円の入金がありました。合計すると10,193円となります。

このように所有している株式を証券会社に買して金利をもらいつつ、株価の上昇を待つのも一つの戦略だと僕は思っています。株価診断サイトの「みんかぶ」では予想株価が2,187円となっています。僕は少なくとも2,187円と思っていますし、将来的には今の株価の3倍近くの3,000円になると思っています。

2024年からは新NISA制度も始まりますので、ウェルスナビは必ず注目銘柄となってくると思っています。株価がこのまま低迷してても良いですしね。なにせ金利が5%なら年に12万円も不労収入が入ってくるのですから。(ただし貸し株の金利は常に変動しますが)

みんかぶ-ウェルスナビ(7342)230505.png)

リベの両学長が紹介していた #シンFIRE論 を読んでみた。「社会と積極的に関わっていくFIRE」だそうです。そして本書ではお金儲けの方法ではなく著者の思考法が書かれております。なかなか読み応えのある本で二度三度と読み返してみたいと思います。

第17回 信用売りも戦術の一つ(上げた株は下がる)

パンダ先輩、信用売りってなんですか?

信用売り(またはショートセール)というのは、株式や他の金融資産を借りて売り、その後価格が下落したときに買い戻す取引の事を言うんだ。

「買いは家まで売りは命まで」という格言があるそうですね。買いの損失は限定的なのに対し、売りの損失は無限大なので命まで危険になるという事ですか。売りはしない方が良いですよね。

おっ、よく勉強しているね。もちろん株式や金融資産の価格は理論上無限に上昇する可能性がある。信用売りの場合、価格が上昇すると損失が増え続ける可能性があるため、潜在的な損失が無制限になるというリスクがあるんだ。ただ、そのリスクがあっても適正な許容範囲内であれば有効な取引手法なんだよ。何故なら、株は永遠に上がり続けることはないのだから。

SBI-NF日経レバ(1570)10y-230518-1.jpeg)

僕(パンダ)は主にNF日経レバ(1570)の買いと売りで年間を通して利益をあげています。「買いは家まで売りは命まで」という株の格言がある通り、信用売りの場合は価格が上昇すると損失が増え続ける可能性があります。そのため潜在的な損失が無制限になるというリスクがあります。僕もその通りだと思います。ただ日経平均に関しては、絶対に一辺倒に上昇し続けるという事はありません。

もちろん上がり続けることもあります。直近では2020年の新型コロナウィルス暴落後の大暴騰です。正直、僕はNF日経レバ(1570)を12,000円の売りで参入していたのですが、12,000円のラインを軽く突破されて大きく損失を出しました。ですが、これは10年に1度くらいの相場だったと思っています。全世界(米国、EU、日本や韓国を含む)で金利を0(ゼロ)にして、お金を刷りまくって景気を下支えしていたのですから。後から考えれば株価は上がり続けます。僕はその反対の行動をとっていたのですから、損をする訳です。

日経平均に関しては上がるとしても、「上げては下げて上げて」を繰り返して上がって行きます。そのため日経平均レバ(1570)の信用売りのリスクは、僕は無限とは考えておりません。適正な範囲での信用売り取引であれば、有効な取引手法であると考えています。

NF日経レバ(1570)とは、日経225先物市場の値動きを2倍(または3倍)に連動する形で投資家にリターンを提供する上場投資信託(ETF)なんだ。つまり、日経225先物市場の値上がりに比例して価格が上昇し、逆に値下がりすると価格が下落する特徴があるんだ。

相場師郎さんは僕は一番影響を受けているトレーダーです。今も実際に株取引をしながら相場さんの書籍を読むなどして勉強しております。ぜひぜひ、読んで実際にトレードを始めて経験を積んで下さいな。

第18回 休むも相場なり

パンダ先輩、最近ぜんぜん取引してないんですけど、これで年間20万円の利益を出せるんですか?

たぶんカツオ君がそぅ言って来ると思っていたよ。投資において一番大切な事はなんだと思う?

儲けれる時に大きく儲けること、ですか?

そうだね。もちろん「儲けれる時に大きく儲けること」も大事なんだけど、一番大切なことは「いかに負けを少なくして生き残るか」なんだ。そのためには自信が無いとき、確信を持って取引出来ない時には相場に手を出さない事も生き残るためには大切なんだ。

「休むも相場なり」という投資における有名な格言があります。この言葉は、投資や株式市場における重要な教訓を表しています。

株式市場や投資は常に変動しており、上昇や下降、安定や不安定など、様々な状況が起こります。つまり、市場が動くことが当たり前であり、何かしらの動きがあることを前提に投資行動をするべきだという教えです。

投資にはリスクがつきものであり、市場の状況や予想外の出来事によって株価や資産の価値が変動します。それゆえ、投資家は常に慎重に市場を観察し、リスクを理解した上で投資判断を行う必要があるのです。

相場は安定したものではなく、変動することが普通です。投資家はその変動に対応するために、冷静な判断力やリスク管理の能力を身につけることが大切です。また、相場の変動を恐れるのではなく、機会として捉え、長期的な視点で投資を行うことが成功につながる可能性を高めます。

闇雲に投資をするのでは無く、余裕を持った投資配分で投資のチャンスの待つのも「生き残れる投資家になれる大切な要素」だと僕は思っています。自信が無いとき、確信を持って取引出来ない時には相場に手を出さないようにしましょう。

「夏枯れ相場」とう言葉があります。特に夏は相場が動かないので、パンダも夏休みです♫

第19回 テンバーガー株(10倍株)を見つける方法

パンダ先輩、一つ聞いても良いですか。

なんだいカツオ君。

お陰様で保有している株は含み益が出ているんですが、このまま持っていれば良いんですか? それとも売った方が良いんでしょうか。

はい、待ってましたその質問。株式投資の有名な格言で「売り上手は株上手」という格言があるんだ。配当狙いの株式投資も良いけど株式は売却して初めて利益が確定できるんだ。例え現時点で大きく含み益が出ていたとしても、それは一時的なもので一年後には含み損になっているなんて事はよくある話しだからね。

パンダ先輩は、売る時の基準というか何か自分でルールとか決めてるんですか。

僕が決めているマイルールは2つほどあって ①株価が2倍になったら半分は売る、②細かく利益を拾っていく の2つかな。

2倍になったら半分売る?

パンダが決めているマイルールは2つあります。その①株価が2倍になったら半分売るルール と その②細かく利益を拾っていく の2つです。株価が上昇トレンドに入った時には、時として3倍4倍と上がっていく時もあります。また、その反対に上がりすぎた株価は暴落することも多々あります。

元から株価が動かなかった株なら良いのですが、株価が暴騰して一度大きく含み益を出した株が暴落すると精神的に厳しくなる事が多いんです。「あ〜、あの時売っておけば良かった」と後悔するものです。僕もたくさん後悔してきました。

なので、たくさんの後悔をした経験から仕込んでいた株の価格がほぼ2倍になったら半分売るようにしています。ということは、売った時点で元手を回収したことになるんですね。元手を回収出来ているのですから、残っている株の価値がそのまま含み益となります。

ということは、残っている株の価格が上がろうが下がろうが絶対に損はしないという事になります。損をすることが無くなると思えると、心が穏やかに落ち着いて所有している株(会社)を応援する事ができるようになるんです。もともと将来有望な株と見込んで仕込んだ銘柄だから、そのまま保有していれば、時として3倍、5倍、10倍と株価が上がることもあるんです。いわゆる「テンバーガー」というやつだね。

テンバガーとは英語表記「ten-bagger」の日本語読みで、株価が10倍になるほど急上昇した銘柄のこと。 大化け株。 「bagger」は野球の二塁打、三塁打の「塁打」の意味だよ。 1試合で合計「十塁打」を放つような大活躍した選手のイメージを株価に重ね、米国のウォール街で使われ始めたんだ。

第20回 目標利益を設定してから投資を始めよう

パンダ先輩、一つ聞いても良いですか。

なんだいカツオ君。

「教えてパンダ先輩、100万円で毎年20万円の利益を出す方法」も第20回となりましたが、20回目として「バーン」と「ズバリ言うわよ」的なポイントを教えてもらえると助かるっす。

最近特に思うのが投資をする前にリスクとリターンをしっかりと把握してから始めていない人が多いと感じるんだ。合わせて目標設定をしていない人が多過ぎると思う。目指すべき目標が無いと目標地点まで辿り着くための方法が不明確になるんだ。取引方法が不明確ということは、確固たる「自分のスタイルが無い」という事になるんだ。

自分なりのスタイル(取引方法)が無い人は、個別株取引において生き残れないと自分の経験から思うし、周りを見ていてもそう思うんだ。何故なら投資は全て自分の思い通りに相場が動いてくれる事はまずなく、辛抱強く勝つチャンスを待つ必要があるんだけど、自分のスタイルが無いと相場の高波に揉まれて市場から消えていく事が多いと思う。

結論から言うと「個別株取引においては特に目標設定(年間)を設定しよう」という事になる。年間目標を設定することで、目標金額をクリア(達成)していればその後の利益はプラスの利益になるし、もし年の半ばで持っている株の株価が大暴落してもコツコツと目標金額に向かって稼いでいれば突然の株価の暴落も備える事が出来るんだ。

僕は過去3年間の個別株取引で利益を残せたのは、年間の目標金額を設定していたからだと思います。僕の主とした取引方法は不動産投資と米国株インデックス(VTI)投資なのですが、個別株取引においては昔は勝つことはあっても大きく負けることもある状況でした。

年間の目標金額を決める事で「年間のプラスマイナスで利益を出せば良い」と考えることで心穏やかに取引できましたし、早々に年間の目標利益を確保できた場合には「今年の利益は確保できたんだから、あとは負けない戦いをするだけで良い」と考える事が出来たからこそ利益を出せたんだと思います。

人間の欲には限りがありません。儲かっている時には「もっと儲けてやろう」と大きく集中投資をしてしまいがちです。そして大きく勝つ時もあれば、大きく負けてしまう事も多々あるんですね。「卵は一つのカゴにいれるな」という有名な相場の格言があるんですが、これはリスク管理や資産分散の原則を指しています。この言葉は、ある一つのリスクや投資先に過度に依存することが危険であり、多様な選択肢に分散してリスクを分散するべきだという意味合いが込められています。

また、「頭と尻尾はくれてやれ」という有名な相場の格言があります。この格言が意味する事は、取引や賭け事においては 頭(高値)や尻尾(安値)のタイミングを上手に捉え、利益を最大化することが求められますが、実際の投資やギャンブルにおいて相場を完全に読める人は誰一人いません。投資においてはリスク管理や戦略が大切です。単純な運だけでなく、慎重な計画が成功につながるんです。

特に投資においては冷静で計算されたアプローチが望ましいんです。時として投資は、ギャンブル依存症や財政的なリスクを伴うため、適切な範囲と計画で行うことが重要です。

結論を改めて言うと「どんな投資にも目標設定(年間)を設定しよう」という事になります。突然の暴落に巻き込まれても想定内のリスクなら耐えられるし、また想定よりも利益が早く稼げても早々に年間目標を確定することで、その後の取引は心穏やかに取引できる事で無理な取引を控える事が出来るんです。無理な投資を控え、心穏やかに取引できれば勝ち残る可能性が高まりますからね。

「どんな投資にも目標設定(年間)を設定しよう」という事になるんだ。目標・目的があると手段(具体的なアプローチ方法)を考えれるようになるんだ。 by パンダ

カツオ君 ポートフォリオ(5月4日更新)

SBI証券で実際に取引をしているカツオ君のポートフォリオです。高配当銘柄として仕込んでいた三井住友FG(8316)が爆益中です。新NISA制度を利用してウェルスナビ(7342)とラクスル(4384)を仕込んでいますが、含み損となっています。

米国株は経験を積むためにも絶対仕込むべきです。Netflix が上げてます。I LOVE Netflix

CGC(キャノピーグロースコーポレーション)が上げてきてますね。

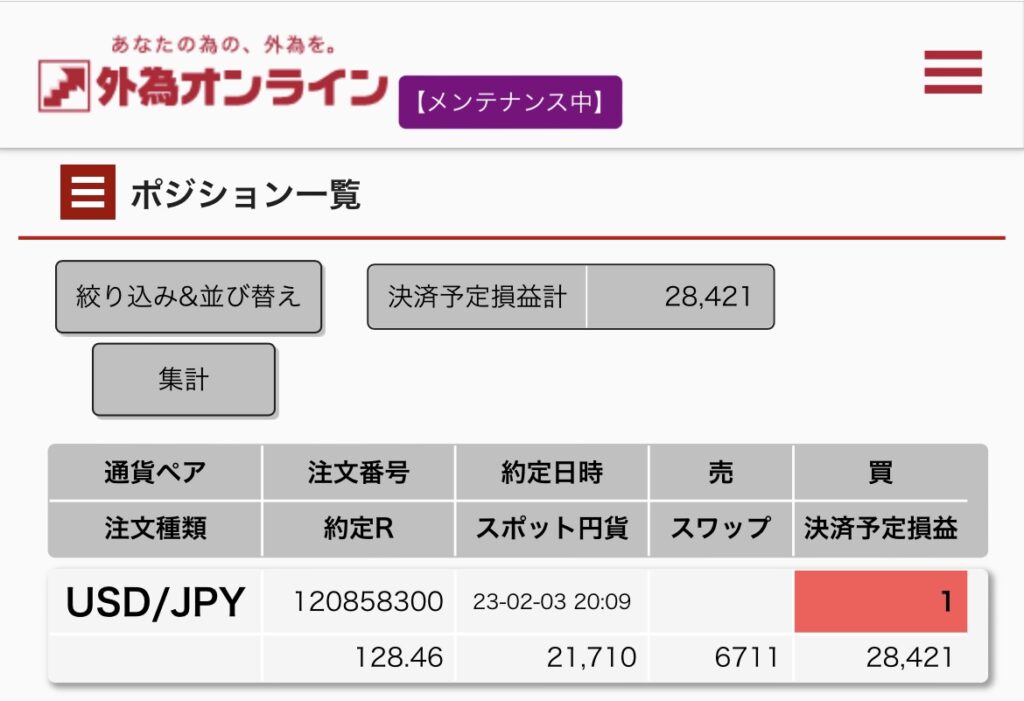

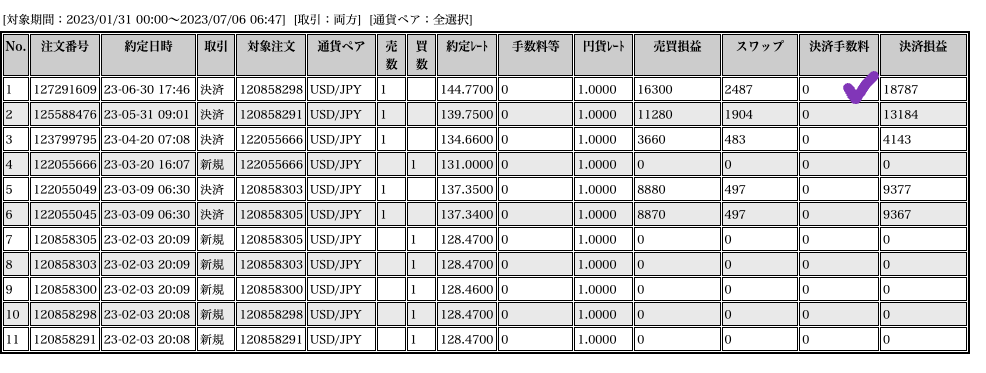

カツオ君のFXです。外為オンラインのミニコースで仕込んでいます。1ドル128.46円で仕込めていて、大きく含み益となっています。そしてスワップ(金利)が付いています。

それにしても、たらレバになりますがドルを借金してでも買って保有していたら一財産(ひと財産)になっていましたね。ミニコースの1枚(1,000ドル)ですら予定損益が +28,000円を超えてきましたよ。

↓ 何度も言うけどFXはやるべきだと思うよ。パンダお勧めのFXは外為オンラインだよ。外為オンラインでFX外貨貯金をしよう♫ 外為オンラインはもぅ10年以上使っているかな。使い勝手が良いよ。予算は10万円。コースは L25miniコース だよ。

カツオ君 2024年 確定利益 +123,851円(税引前)

100株保有していた ウェルスナビ(7342)が三菱UFJ銀行と資本提携を発表したタイミングで売却して利益が出ています。楽天グループ(4755)も決算発表後にモバイル事業の底打感からストップ高になったタイミングで利益確定しています。

2社とも売却後に更に株価が上がっています。正直、後悔もありますが、「頭と尻尾はくれてやれ」という相場の有名な格言の通りに人間の欲には限りがないので利益を確定できた事で良しとします。

「頭と尻尾はくれてやれ」という有名な格言があります。株価が底を打って天井をつけるまでの動きを魚に見立てています。底で買って天井で売る、つまり魚の頭から尻尾まで1匹まるごと食べるのが最も理想的です。ところが実際に株式投資をしてみると分かるんだけど、底値で買って天井で売ることなど、まずできません。

頭も身の部分も尻尾も全て食べようとすると、結局はうまくいかない事が多いです。なので頭の先(=底値)で買おうとか、尻尾の先(=天井)で売ろうとは思わないようにしようという相場の格言です。

底値を確認してから少し高いところで買い、天井を確認してから少し安くなったところで売れば十分だ、ということをこの格言は表しています。

僕の場合は高値で売る際には、持っている株を何回にも分けて売却する事で尻尾(=天井)を取りに行っています。それでも毎回後悔しますが、後になって振り返ってみると利益を早めに確定しておいて結果良かった事が多いです。大切なのは致命傷を負わない事ですから。

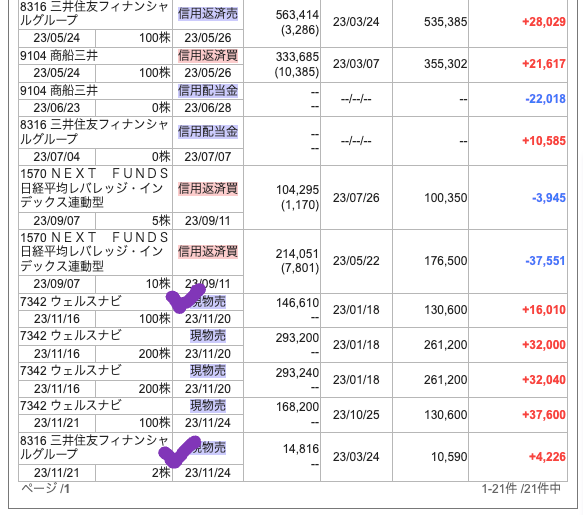

カツオ君 2023年 確定利益 +206,071円(税引前)

外為オンラインでドルを売って + 54,858円の利益です。

NF日経レバ(1570)で ー41,496円の損失を出しましたが、ウェルスナビ(7346)が急騰したので全て売却、合わせて三井住友FG(8316)も2株売り +121,876円の利益を確定。それにより2023年度の年間目標利益20万円を達成しました。合計 +206,071円の税引前利益となりました。

パンダです。昨年はこれといったネタが無いと言いながらも前半は少しづつ利益を積み上げていました。それでも年間目標利益の20万円の確保は、ちょっと厳しいかな、10万円の利益をキープできれば良いかなと思っておりました。中盤はNF日経レバ(1570)次第だと思っていましたが、予想が外れNF日経レバを損切り、年間利益が10万円を切りました。

年間獲得目標20万円の確保は半ば諦めていたましたが、年末に仕込んでいた ウェルスナビ(7342)の株価が急騰したので全て売却して利確しました。それにより年間目標利益の20万円を達成しましたぁ〜!!

その後ウェルスナビは100株ほど新たに買っています。

今日もブログをご覧頂き、ありがとうございました。ご覧になって頂いた方に少しでも参考になるブログでありたいと思っております。では、今日も良い一日をお過ごし下さい。パンダ Twitter パンダの株マイルール 毎週 日曜日更新

ブログ村のランキングに参加してます。いつもクリック応援ありがとうございます。

にほんブログ村

以下、編集中です

第 回 FXで覚える本当のドルコスト平均法

FRBの動向は世界中で注目されています。それは、米国経済が世界経済の中心的存在であり、その米国経済を大きく動かすのがFRBであるからです。FRBが実施する金融政策はもちろん、アメリカの金融政策を決定するFRBの会合であるFOMC(Federal Open Market Committee(米連邦公開市場委員会))で話し合われた内容やFRB議長の発言は、世界経済を動かすことがあるほど、大きな力を持っています。

10万円から始めるFXで外貨貯金、貿易赤字、資金の海外流出、日本国債の信用低下 レバレッチ10倍なんて可愛いもの、不動産投資で失敗したら詰んでしまう、FXで得られるもの 本当のドルコスト平均法を経験できる、為替に強くなれる、チャートの基礎を勉強できる

あああ

第10回

ふむふむ..

はい!

ふむふむ..

はい、分かりましたパンダ先輩。

ふむふむ..

はい、分かりましたパンダ先輩。

2021/01/16 06:13 日刊2分でわかるアメリカウォール街に「FRBには逆らうな」という格言があります。アメリカの中央銀行にあたる連邦準備理事会(FRB)の金融政策に反する投資行動を控えろというものです。CNBCによりますと、著名なヘッジファンド・マネジャーのデビット・テッパ―氏は株式相場に強気です。FRBが株式市場を支援しているため、積極的に売ることが難しいと考えているからです。新型コロナウイルスのワクチン接種がはじまり、春以降に景気が力強く回復すると予想されることも強気な見方の根拠の1つだとしています。

忘れつつあった20年の教訓「中銀に逆らうな」 (中略) しかしその際、著名ファンドマネジャーらが反省の弁のなかで述べていた教訓は「中央銀行に逆らうな」だったはずである。FRBがインフレへの対応で金融引き締め姿勢を強める以上、借り入れコストの増大などを通じて消費・投資行動に大きな影響を及ぼすとみておくべきだろう。例えば東京市場でも信用買い残高がコロナショック前を大きく上回っており、今後、投資レバレッジの縮小なども十分想定される。2020年の教訓を再確認しておきたい。(小林大純)REUTERS 2022/01/20

のコメントは新型コロナウィルス真っ只中での記事です。上がり過ぎと懸念されていた株価ですが結果はFRBの方針通りに株価は上がり失業率が下がった状態となりました。

のチャートを見てもらえれば一目瞭然だと思います。

正直僕は約1年前に日経平均は25,000円を超えることはない、超えることは出来ないと判断し信用の売りを大量に仕込み、結果大損しております。判断理由としては過去に何度も25,000円の壁で弾き返されてきたからです。結果大損しました。後から痛烈に反省したことは「僕はFRBに逆らっていた」んですね。FRBがお金をバラ撒いて株価を上げて、世の中のお金の周りをよくしようとしていたのに僕は「株価は上がりすぎたから、もぅ下がるだろう」と反対の考えを持って投資活動をしていたのですから損をするに決まってますよ。例えそれが日経平均だとしても影響を受けます。だって日本の株式市場の半分は海外勢が売り買いしているんですから。

投資における資金を作るに方法はこちらの書籍に詰まっているよ♫

株で儲ける方法 年間20万円の利益を毎年稼ぐ方法 その⑤ 時には大きく勝負はするが深追いはしない!

「負けないこと」が株で儲ける方法であると書きましたが、時には大きく勝負する時も必要だと思っています。僕が今インデックスや不動産投資以外で大きく資金を投下しているのは楽天グループ(4755)です。大きく投資をしている理由は過去にも本ブログで何度も書いております。理由としては

- 割安である(売り込まれている)PBRが1.0以下

- モバイル事業への巨額投資で嫌気売りされているが業績の回復が想定される

- 会長兼社長の三木谷氏は今後25年先を見据えて投資をしており、大口出資者もそれを合意している

- FRBによる政策金利引き上げによる影響もあり、相場は全体的には下げているが一服感あり

- 過去5年チャートで見て割安である

- 今日明日に倒産する会社ビジネスモデルではない

- 政府に気に入られている

打診買いをして現物と信用合わせて3,000株ほど所有しており、中長期で保有するつもりです。打診買いで下がっては買い、下がっては買いを繰り返しましたが、自分としては深追いして購入したつもりはなく、粛々と割安と判断して購入しました。

さて楽天グループ(4755)の投資結果はどうなるかは、今から数年後となりますが僕は安心して保有しているつもりです。僕的には深追いしているつもりはないので。

投資における資金を作るに方法はこちらの書籍に詰まっているよ♫

FRBには逆らうな! 投資はババ抜きである! 2022年2月から日経平均は1年は下がり続けます!

投資における資金を作るに方法はこちらの書籍に詰まっているよ♫

株で儲ける方法 年間20万円の利益を毎年稼ぐ方法 その③ 下げ相場でも信用売りで利益を狙う!

日本の株式市場における取引においては「買い」と「売り」で取引ができます。相場が全体的に下げ相場の時に「買い」で参入して勝てる確率は低いです。相場全体の大きな流れに素直に乗って「売り」で参入すべきだと思います。ただし「信用売り」の最大のリスクは、当初の想定とは反対に株価が上がりだしてしまうとそのリスクは無限となる可能性がありますからリスク管理をしっかりする必要があります。

僕がよく使う買ったり売ったりするのが NF日経レバ(1570)です。国内株式売買ランキングでも常に上位ある銘柄です。相場が上がると思えば買えば良いですし、相場が下がると思えば信用で売れば良いのですから簡単です。売買単位も1単位から売買できますので、まずは試してみては如何でしょうか。👉 パンダの取引履歴 NF日経レバ(1570)

「買いは家まで売りは命まで」という相場格言があるほど、空売りは怖いモノとされています。しかし、本当に危険なのでしょうか? 空売りは証券会社等から株を借り、先に売ります。そして、株価が下がったところを買い戻すことによって利益を得ます。信用買いの場合は、株価が下がって0円になっても損失は限定的です。信用売りの場合は株価が無限に上昇する可能性があるので、損失の可能性も無限大と言われてきました。

信用取引は「危険」と言われますが、仕組みを理解し、適正なレバレッジや逆指値を使うなどの建玉管理をしながら、リスクコントロールすることができます。信用取引であれば株価の上昇だけでなく、下落でも運用のチャンスがあります。うまく、リスクコントロールをしながらトレードをしましょう。

SMBC日興証券より

投資における資金を作るに方法はこちらの書籍に詰まっているよ♫

株で儲ける方法 その② 証券口座は特定の源泉徴収「なし」が絶対条件です!

キングダム 俺の背だけを見て追いかけて来い.jpeg)

個別株取引で生き残るためには絶対に必要なことを上げるとすれば「証券口座は特定の源泉徴収なし」にする必要があります。何故なら株取引は神様でも無い限り100%の勝率で勝てるハズがありません。「いかに負けを少なくして生き残るか!」です。「買った負けた」の日々の戦いの中で株で儲ければ税金を取られ、株で負ければ損失としてお金が減っていくのでは株の天才でも勝てるハズがありません。「証券口座は特定の源泉徴収なし」で申し込み、株で負けた損した分を株で買った儲けた分と相殺することで「株で生き残る道が開ける」のです。そしてその設定(申し込み)ができるのは毎年末のみですから、興味がある人はお調べ下さい。

証券口座は特定の源泉徴収「なし」が株で利益を出せる絶対条件です!(ただし確定申告は必ず必要です)年末だけ変更が可能、ご注意を!

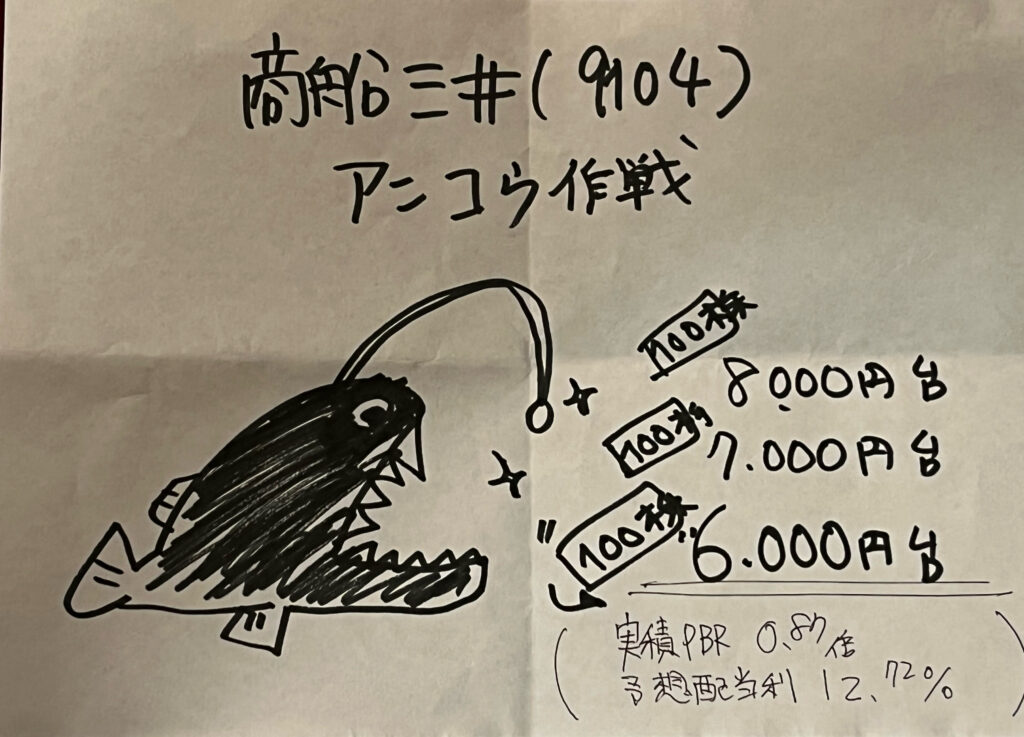

株で儲ける方法 その① アンコウ作戦

「これはと目をつけた銘柄は恐れずに、アンコウのようにジッと海底で待って落ちてきたら食いつくべし!」 別に先週値上がりしたからという訳ではないのですが、欲しい銘柄は周りに左右されずに値段がこなれてきた時に「ガバッ」と、食らいつくべし。もちろん、誰もが最安値で買うことも出来ませんし、高値で売り切ることも出来ません。

(プロローグ)そもそも年間20万円という数字とは

年間20万円という目標数字設定の根拠は..

- 年間20万円未満の譲渡所得なら税金を払わなくても良いから

- 余剰資金が100万円として年間20万円の売買利益はパンダの過去の経験から十分に達成可能な数字目標であるから

源泉徴収なしの特定口座では、20万円を超える譲渡所得が出たら確定申告が必要ですが、譲渡所得が20万円以下の場合は確定申告が不要です。

インターネットより

今日もブログをご覧頂き、ありがとうございました。ご覧になって頂いた方に少しでもお役に立てれるブログでありたいと思っております。では、今日も良い一日をお過ごし下さい。 Twitter パンダの株マイルール 毎週 月曜日とたまに更新

ブログ村のランキングに参加してます。いつも応援ありがとうございます。

にほんブログ村

大きく負けなければ最後は勝つ

負けない戦いをする(損切りOCO注文を入れる)

株式相場と適度な距離をとる

証券会社は目的に合わせて使い分ける

権利日前後には価格が動くことが多い気をつけろ

一度に勝負する信用取引は一つのみ

好きな銘柄だけで勝負する

米国インデックス投資を主力部隊と考える

10%損切りルール(訂正 5%ルール)

常に暴落に備えよ

信用取引をうまく使え

年単位で収支を考える(今年負けたら来年)

株取引を楽しむ

最後は自己責任、自分を信じろ!

ここ半年で一番利益が出た取引(20 万円利益)

👉 パンダ 🐼 の今週の株取引状況 7月17日 エーザイ(4523)爆下げハマる! 頭と尻尾はくれてやれ

ここ半年で一番の損失

👉 パンダ🐼 の株取引日記 9月16日 やっちまった!ソフトバンクG(9984)で10.5万円の損失だ!

2021年上半期の投資結果

👉 2021年上半期 パンダさんの個別株売買結果を発表します その① 196,950円の利益

パンダ🐼が利用中の証券会社

メイン証券その① SBI証券

メイン証券その② 楽天証券

その③ ネオモバ証券

その④ ウェルスナビ

その⑤ bitFlyer

その⑥ 外為オンライン

今日もブログをご覧頂き、ありがとうございました。ご覧になって頂いた方に少しでもお役に立てれるブログでありたいと思っております。では、今日も良い一日をお過ごし下さい。パンダ Twitter パンダの株マイルール 毎週 月曜日とたまに更新

ブログ村のランキングに参加してます。いつもクリック応援ありがとうございます。

にほんブログ村

1-years.png)