新年明けましておめでとうございます。本年もよろしくお願い致します。2025年も始まりましたね。今年の株式市場は波乱含みの市況になるような気がしています。もちろん、何も事件が起きずに右肩上がりの相場であって欲しいのですが、そんな相場はかつて一度も無かったですからね。今年も上げては下げての繰り返しになることでしょう。

それでは、今年もパンダの週間株式日記いってみよ〜♫

年始は高配当株の棚卸しをしよう

なんでもそうですが、事業の棚卸しは必要です。特に個別株取引においては、定期的な保有銘柄の棚卸し(見直し)は必要です。去年と今年の事業環境は変わってきます。企業が置かれている環境も変わってきます。

例えば今年(2025年)は米国大統領が変わります。米国大統領が変われば米国の政策も変わります。米国の政策が変われば世界の地政学上の秩序も自ずと変わり経済環境も変わってきます。当然変化する環境に対応していく必要があります。野球で例えると相手チームによってレギュラーも打順も変えていくのと同じです。

資産のリバランスをしよう

リバランスとは、一言でいえば「保有資産の比率を当初の目標に戻すこと」です。例えば、資産の50%は現金で50%は株式で保有したい場合、総資産額が1,000万円なら現金と株式はそれぞれ500万円ずつになります。しかし、株式の価値が上昇し700万円になった場合、比率は50%ずつではなくなります。そこで株式を100万円売却し、現金を600万円、株式を600万円にして元の比率に戻します。これがリバランスの一例です。

投資で失敗するケースの多くはリスク管理が不十分なことが原因です。パンダ的に言えば自分の「欲」がリスクとなります。知らない間に過剰なリスクを負ってしまうと、多額の含み損を抱えて資産の売却を余儀なくされる可能性が高まります。投資というと、利益(リターン)にばかり注目してしまいがちですが、分散投資やリバランスなどのリスク管理も非常に重要になります。

知らない間にリスクを抱えている

2024年のように日米の株式相場が大きく上昇した場合には、多くの方のポートフォリオは株式の比率が高くなっています。これは当初に想定していた以上のリスクを抱えてしまっている状態です。このため、今年(今後)株価が大きく下落したら、ポートフォリオ全体の評価額(合計残高)も想定以上に大きく下落してしまいます。

僕も含め多くの方はオルカン(eMAXIS Slim 全世界株式)や S&P(eMAXIS Slim米国株式)を保有していることと思います。これはドルに投資していることになります。もし為替相場が円高に振れて、かつ米国株式市場が暴落したら資産はダブルパンチで目減りすることになります。

事実、去年(2024年)の夏頃は円高に加えて株式市場の調整局面でしたので、資産総額は目減りしてませんでしたか。

お正月明けには年に一度のリバランスを

僕は数年前からお正月明けに資産のリバランスを行います。というか、お正月明けに個別株取引の目標利益20万円を確定します。年明け早々に年間利益の目標利益を達成してしまえば、あとは大きく負けなければその年は個別株投資で「買った」ことになりますからね。

振り返ってみれば、お正月明け早々に資産のリバランスを行っていたことになります。含み益があるということは、目標金額よりも大きくなってしまった資産を一部売却することで、全体のバランスを取ることになります。

ピボットでも同じこと説明されてましたね

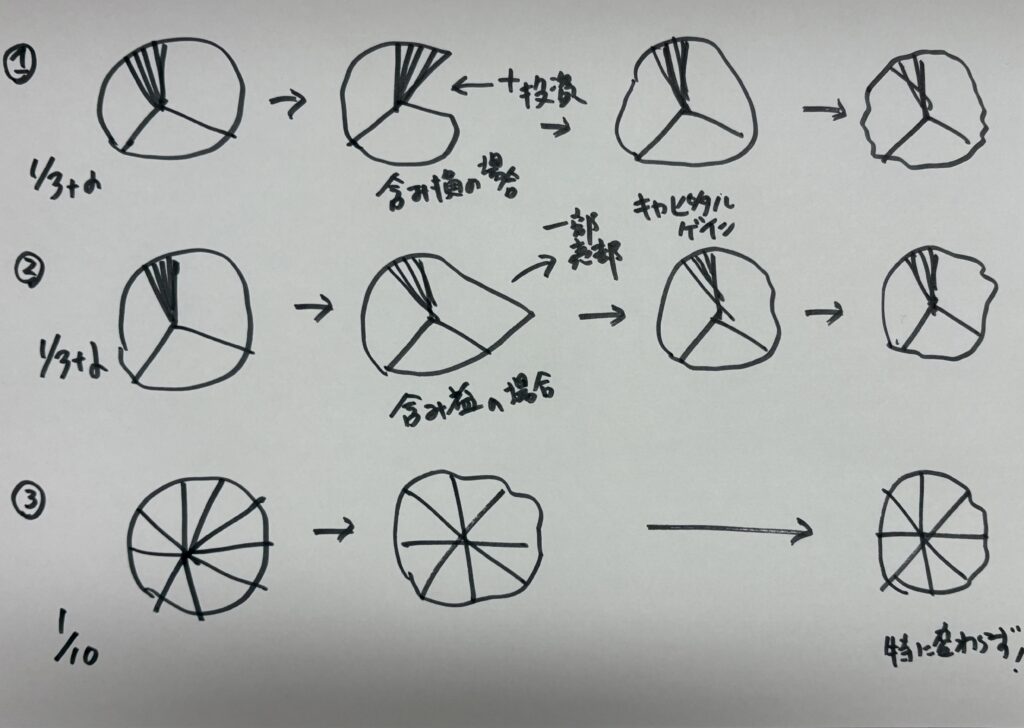

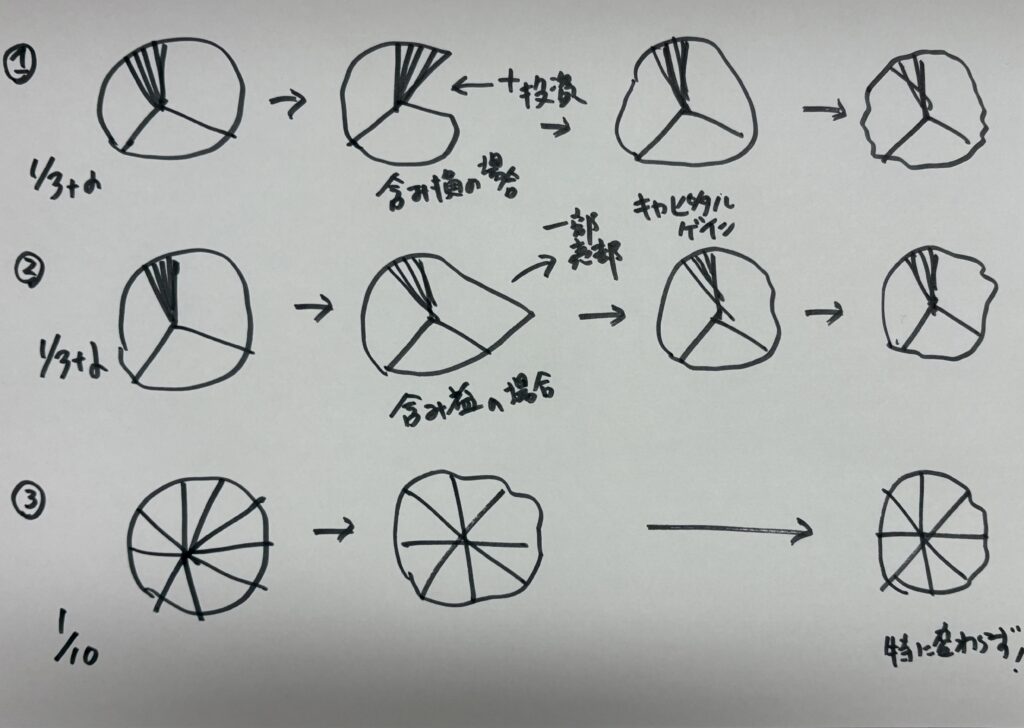

パンダ式 高配当株ポートフォリオ 図解

図でいうと ② ですね、ある銘柄(セクター)の割合が大きくなり過ぎているので、一部売却して均等な円(ポートフォリオ)に近づける必要があります。

反対に ① は、ある銘柄(セクター)の割合が減り過ぎていてバランスが悪いです。株価というものはセクター毎に流れがあります。例えば 2024年は半導体セクターにお金が流れていましたが、次は例えば金融業にお金が流れていくことはよくあります。その銘柄(セクター)が社会から必要とされている限りは、必ずお金の流れは戻って来ます。図① は、仕込み時期と言えるでしょう。

図の③は、最初から均等に買いすぎると、儲かりもしない損もしないことを表しています。なので、リバランスも必要ないです。ですが、均等に買うのならインデックスファンドを買うべきで、自分で運用するアクティブ投資を選択するべきではないと僕は思っています。

日本株は必ず上がっては下がる

損をしている銘柄から売却して行くわけにはいかないので含み益が有るものから整理することになります。僕の場合は三井住友FG(8316)の株式を半分売却して利確します。もちろん、まだまだ株価も上昇する余地はあると思います。素晴らしい会社ですし、個人的に取引もあり行員の方達も知っているのですが、素晴らし方達です。

ですが、それはそれ、これはこれです。資産に占める割合が高くなり過ぎた場合には、一部売却して調整する必要があります。これが米国株の場合は違いますよ。永遠と思えるくらいに右肩上がりに株価が上がっていく銘柄もありますから。ただ、日本株で右肩上がりに上がって行く株はそう多くはありません。少なくとも上がっては下がり、そしてまた上がります。下がった時にまた買い足せば良いのです。

インフレとなり金利のある世界へと変わった日本において銀行株は高配当株の主軸ではありますが、上がった、上がり過ぎた株価は必ず調整に入ります。

高配当株は逆張り投資

僕は高配当株投資の初期の段階では特に選択と集中で少ない銘柄への集中投資をしてきましたが、ある程度年数を重ねて来たら、足腰の強い高配当株ポートフォリオを形成するために少しづつ分散投資をする必要があると思っています。

三井住友FG(8316)は高配当銘柄としてドッカーンと仕込みました。そして、想定以上の利益が出ているので半分利確して全体のバランスを整えます。

僕の基本ポートフォリオは、現金 30%、日米株式 30%、インデックス(全世界)15%、土地不動産 25%となります。

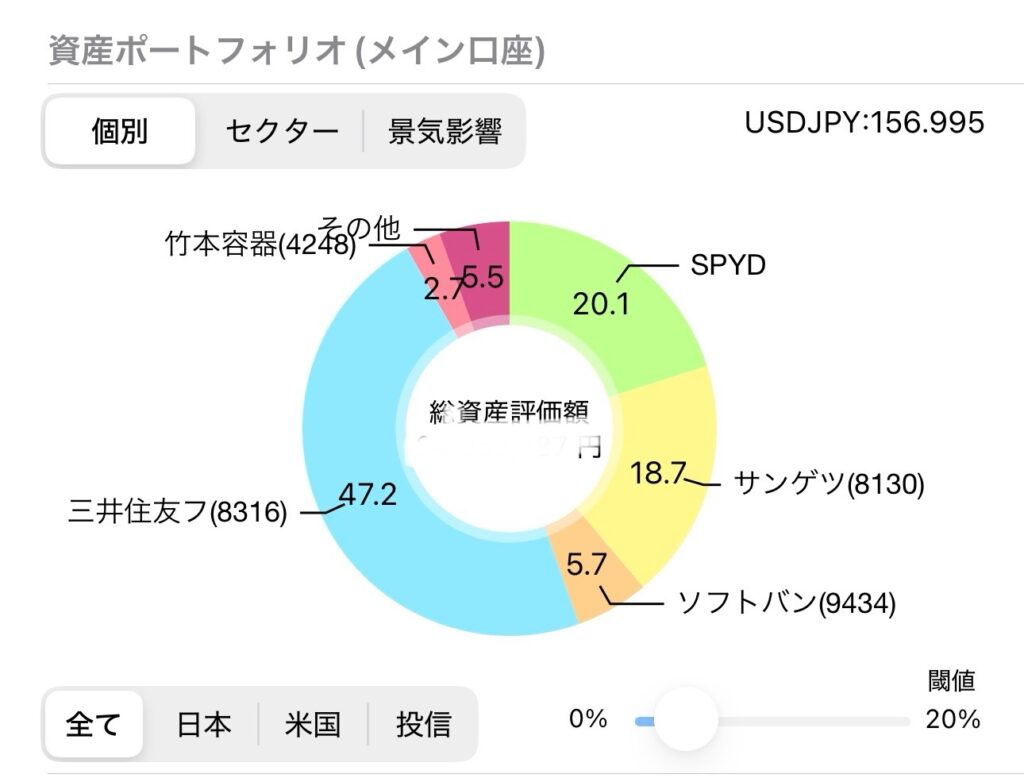

パンダの高配当株 資産ポートフォリオ 2024.12(日米)

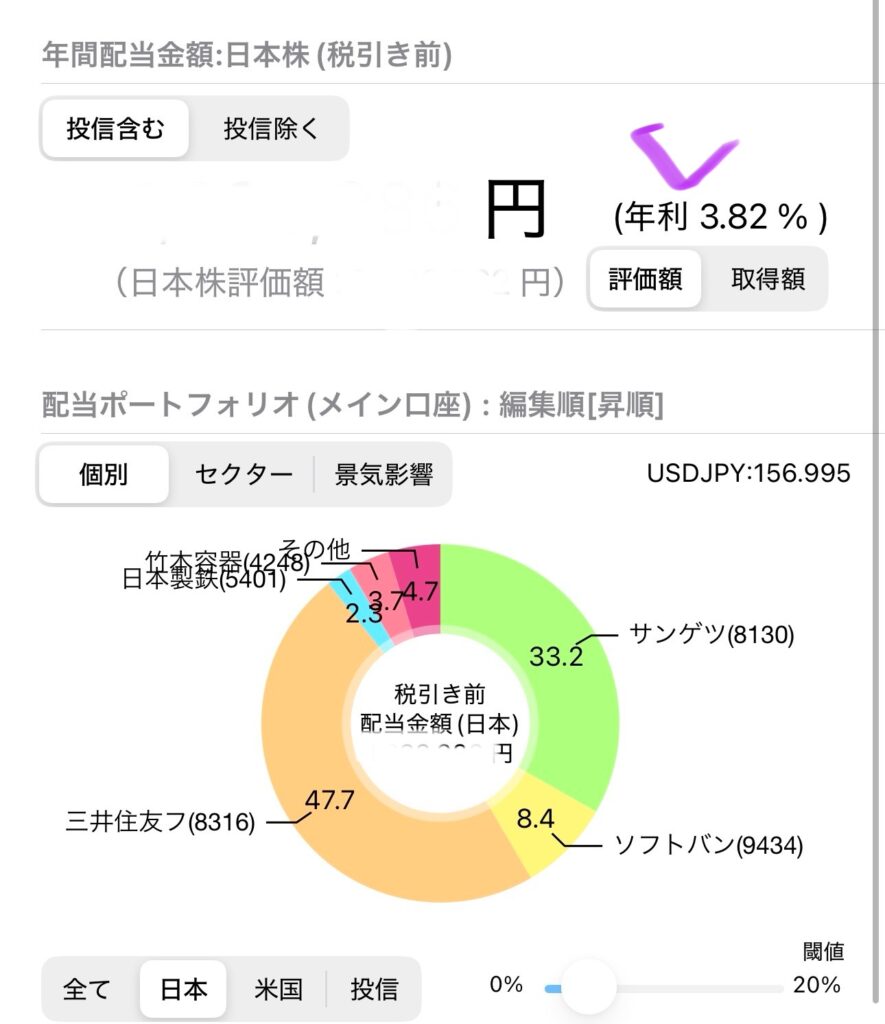

パンダの高配当株の2024年末のポートフォリオはこんな感じ。三井住友FG(8316)が半分を占めてますね。次に米国株高配当詰め合わせパックの SPYD となり、次にサンゲツ(8130) サンゲツの株価は軟調でしたが、ここに来て持ち直してきたかな。

日本の高配当株の比率が多すぎるんですが、ドル高が続いているのでドルを新しく購入するタイミングがないので割合が低くなってますね。為替の問題が大きいです。ドルを買うということは投資ですし、一度ドルにしたものを「円転」円に戻すタイミングも難しいです。

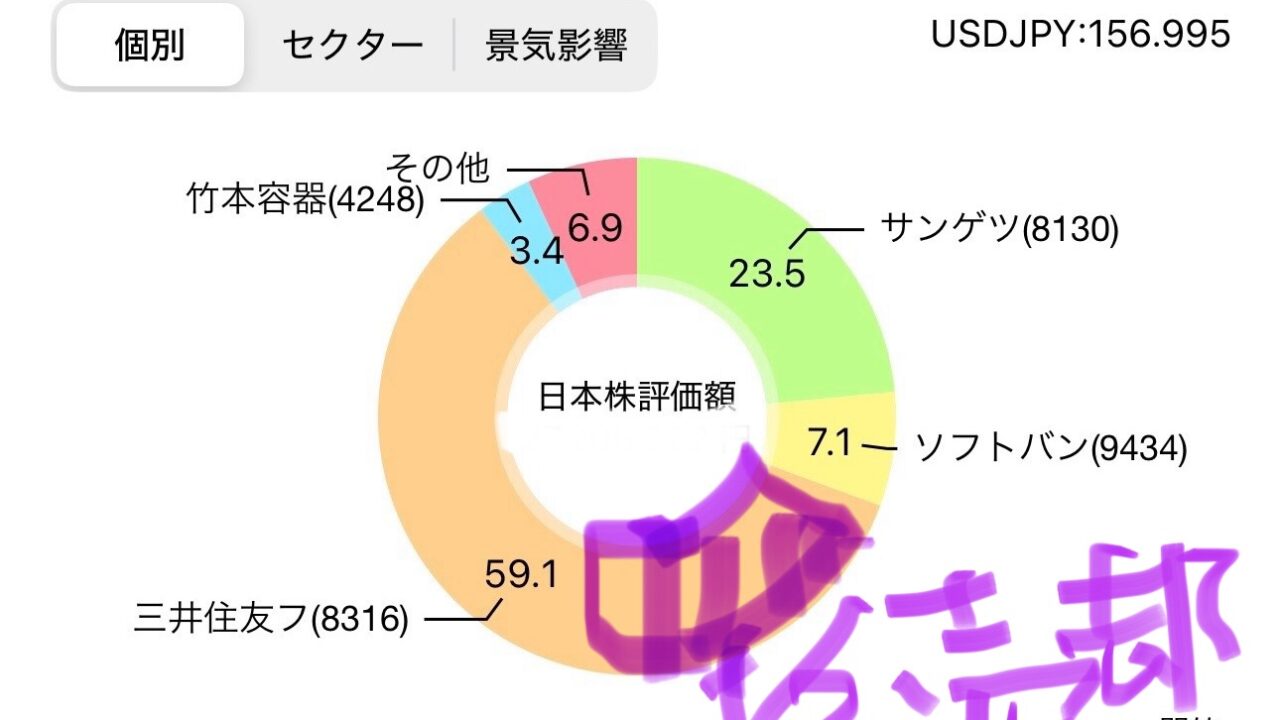

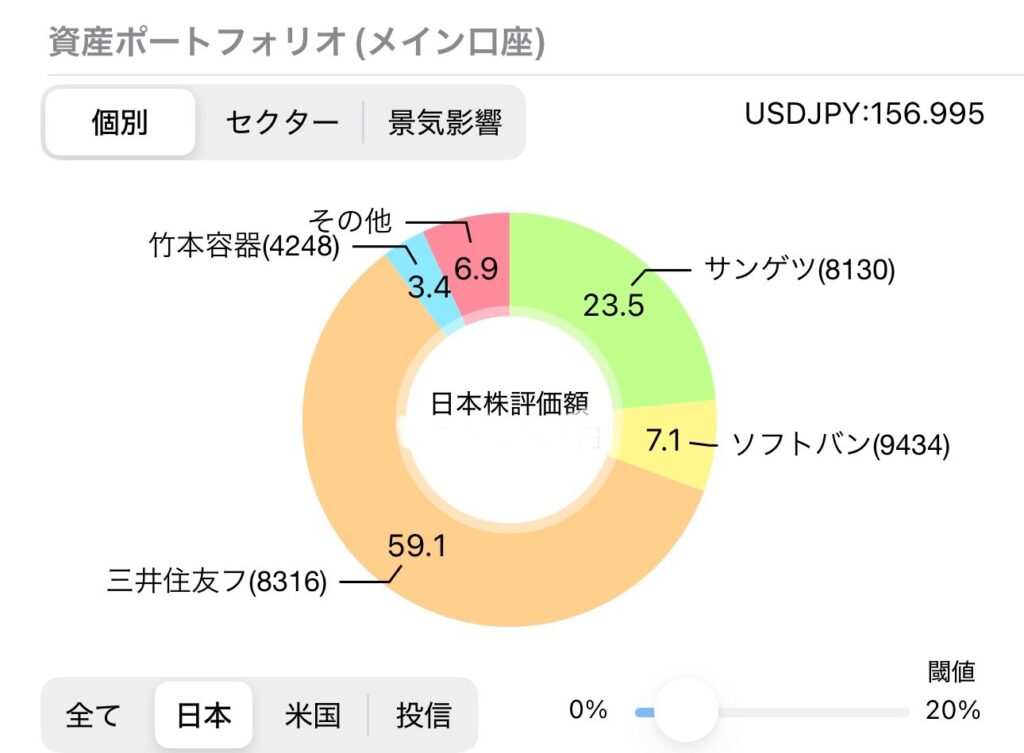

パンダの高配当株 資産ポートフォリオ 2024.12(日本)

2024年末の日本だけのポートフォリオを見てみますと三井住友FG(8316)が全体の 59%となっています。8月の暴落時に追加でだいぶ仕込んでますからね。日本株式市場が年明け早々に半分売却して利確予定です。金利のある世界が戻って来たこともあり、まだまだ銀行株は優良銘柄だと思っています。その中でも三井住友FG(8316)は優良銘柄だと思っています。

ですが、半分売ります。「株は下がったら買う、上がったら少し売る!」

売却した資金で順次、日本の高配当銘柄とインデックス(全米)を購入予定です。

パンダの高配当株 年間配当額 2024.12(日本)

日本の高配当株の配当利回りとなります。想定利回りが 3.82%と 4%にも届かないのは株価が上昇して予想配当利が低下した 三井住友FG(8316)の割合が大きいからです。三井住友FGは半分売却しキャピタルゲイン(売却益)を得て、順次ほかの高配当株を仕込みたいと思います。

以下で僕の3大高配当銘柄(日本)のチャート分析をしてみたいと思います。

銘柄分析 ① 三井住友FG(8316)

SBI-三井住友FG(8316)-1y-20250104.png)

なんとこの1年で倍近くまで株価は上がっています。「倍になったら半分売る」がパンダ式です。3月末に向けてさらに上昇の余地もあると思ってもいます。さしあたり、昨年の8月に2,900円台で仕込んだ分の半分を売却する予定です。それにしても、株価は上がりましたね。

三井住友FG(8316)

実績PBR 1倍 (1年前に仕込み始めた時には PBR は 0.7倍程度でした)

予想PER 12.53倍(まだまだ割高ではないですね)

予想配当利 3.19%(1年前に仕込み始めた時には 配当利は 4% はありました)

銘柄分析 ② サンゲツ(8130)

SBI-サンゲツ(8130)-1y-20250104.png)

サンゲツ(8130)

実績PBR 1.62倍

予想PER 15.99倍

予想配当利 5.01%

サンゲツ(8130)は、可もなく不可もないと思います。100年企業ですからね、大きく失敗もしなければチャレンジもしない会社だと思います。ですが、僕はサンゲツの建材を30年くらい前から使っているんですが、サンゲツという会社を僕は好きです。「株は推し活」だと思っています。サンゲツ(8130)はこのままガチホしたいと思っています。

銘柄分析 ③ ソフトバンク(9434)

SBI-ソフトバンク(9434)-1y-20250104.png)

ソフトバンク(9434)

実績PBR 3.93倍 PBRは高いですが、ソフトバンクはこんなものだと思います

予想PER 17.92倍

予想配当利 4.32%

通信株は高配当株では外せないセクターです。ソフトバンク(9434)の株価は 180-210円の間のボックス相場だと思っています。通信株で今買うなら日本電信電話(9432)ですかね。底を打ったみたいですし。

2024年は、三井住友FGがハマったので図②になったよ by パンダ

パンダ式 株式投資のルール とは(その1)

高配当株投資 + ちょっとトレード :

- 下落上等: 買った株の株価が下がってもオロオロするんじゃねぇ! 株価は上下するものである。上がったり下がったりするからこそ、弱者でも強者に勝てるチャンスがある。

- 頭と尻尾はくれてやれ: 欲張るんじゃねぇ! 欲張って得することは何もない。自分の中にある欲に買った者だけが生き残る。

- 株は上がったら少し売る: たとえ高配当株といえども株価が上がり過ぎたら一部売るべし。これをリバランスといいます。高くなり過ぎた株を手放し、安く売られ過ぎている株を仕込むべし。

2025年もよろしくお願いします。 by パンダ

パンダの株式投資ちょっと裏話し

パンダお勧めのFXは外為オンラインだよ。外為オンラインでFXで外貨貯金をしよう♫ 外為オンラインはもぅ10年以上使っているかな。使い勝手が良いよ。予算は10万円。コースは L25miniコース だよ。

今日もブログをご覧頂き、ありがとうございました。ご覧になって頂いた方に少しでも参考になるブログでありたいと思っております。では、今日も良い一日をお過ごし下さい。パンダ Twitter 毎週だいたい日曜日更新

ブログ村のランキングに参加してます。いつもクリック応援ありがとうございます。

にほんブログ村